少しでも税金を減らしたいので、しっかり理解しようと思います。

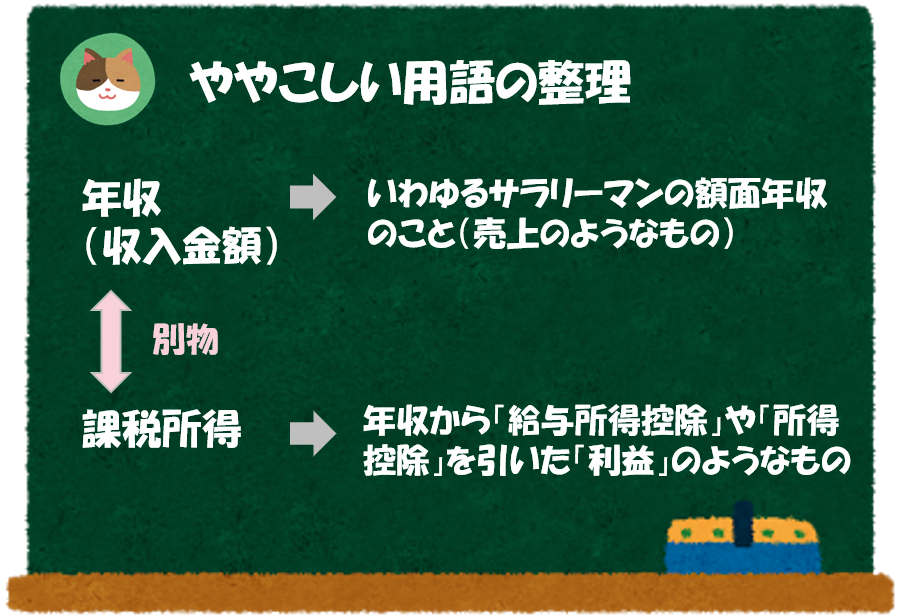

「年収」と「課税所得」は別物ですので、気を付けましょう。

「配当控除」とは?

「配当控除」とは、国内株式の配当金について、配当金の金額の10%または5%を税額控除してくれる制度のことをいいます。

「課税所得」が1,000万円以下の場合には「10%」、1,000万円超の場合には「5%」が控除可能です。

二重課税の調整を目的としており、「総合課税」を選択した場合のみ利用することができます。 住宅ローン控除と同じように「税額控除」であるため、税率がかけられることなく、税金額を控除することができます。

「税額控除」については、以下の記事もあわせてご参照ください。

「二重課税」やら「総合課税」やらややこしい言葉が多いですね。。

そうですね。いずれも少しややこしい内容なのですが、まずは「二重課税」について解説を進めていきます。

「二重課税」とは?

ここでいう「二重課税」というのは、法人税と所得税の二重課税のことをいいます。

なんのことだかさっぱりです。。

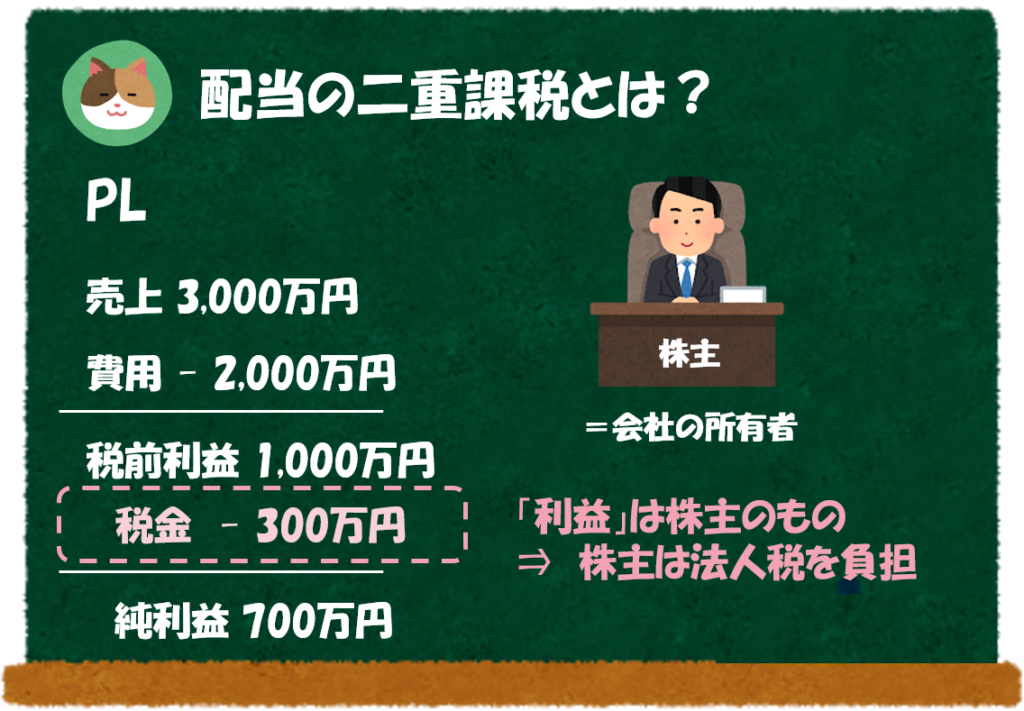

ですよね。。1人オーナー会社を例に実際の数字を見てみましょう。

たとえば、税金控除前の利益が1,000万円(売上3,000万円、費用2,000万円)の会社の場合、法人税として300万円(1,000万円×30%)が引かれます。そのため、最終的な利益は700万円となります。

「会社の所有者」=「株主」ですから、この300万円の税金は、株主が負担していることになります。

理解のために数字は簡略化されている点、ご留意ください。

「会社の所有者=株主」という点については、以下の記事をあわせてご参照ください。

会社の所有者である株主の取り分から「法人税」が引かれるんですね。ここまでは理解できました。

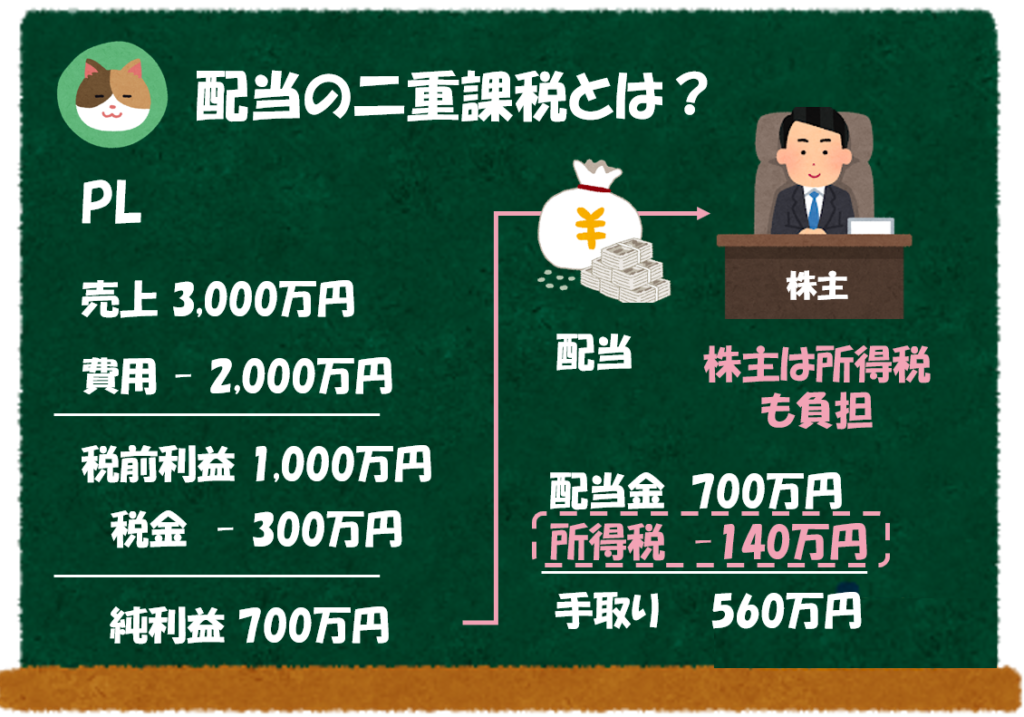

さらに、今期の利益を株主に全額分配した場合、株主は「配当所得」として、約20%の税金を徴収されることになります。すなわち、700万円の利益のうち、140万円が「配当所得(所得税・住民税)」として徴収されます。

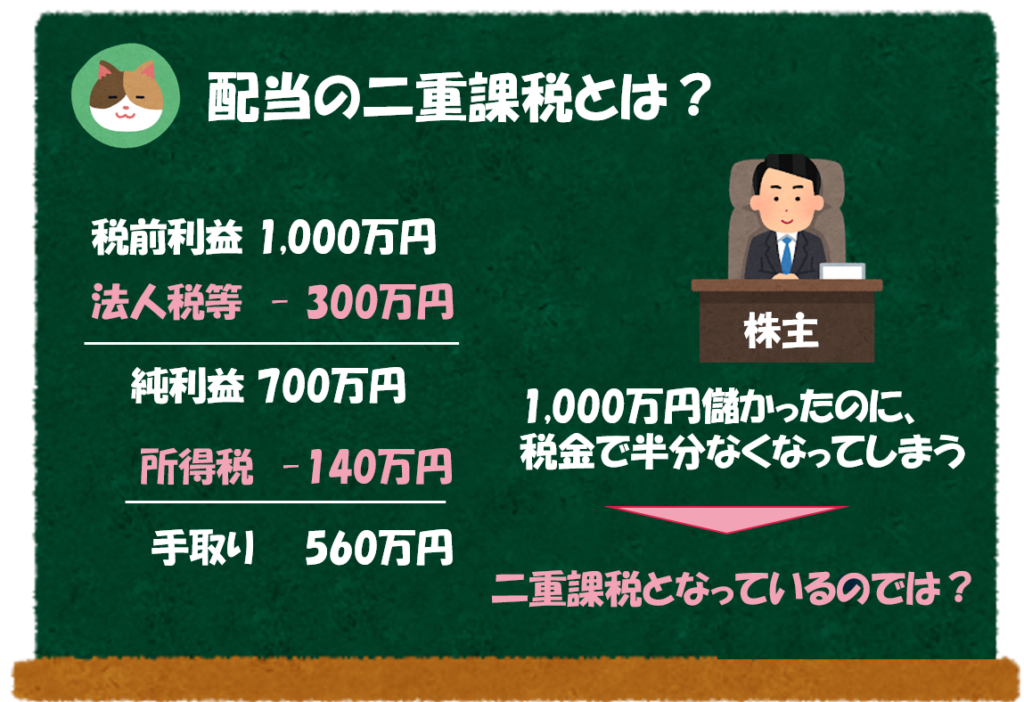

すると、1,000万円の利益があったにもかかわらず、オーナーである株主の手元に残るのは560万円のみであり、約半分が法人税と所得税でとられることになります。これが「二重課税」と呼ばれるものです。

なるほど。一度「法人税」が取られているはずなのに、配当のタイミングで「所得税」も取られるため、二重で課税されているということですね。

そのとおりです。二重課税が完全になくなるわけではないのですが、この不平等感を調整するという名目で作られた制度が「配当控除」です。

PLの「段階損益」の考え方については、以下の記事をあわせてご参照ください。

次に「総合課税」と「分離課税」という考え方について、理解を進めてていきましょう。

「総合課税」と「分離課税」

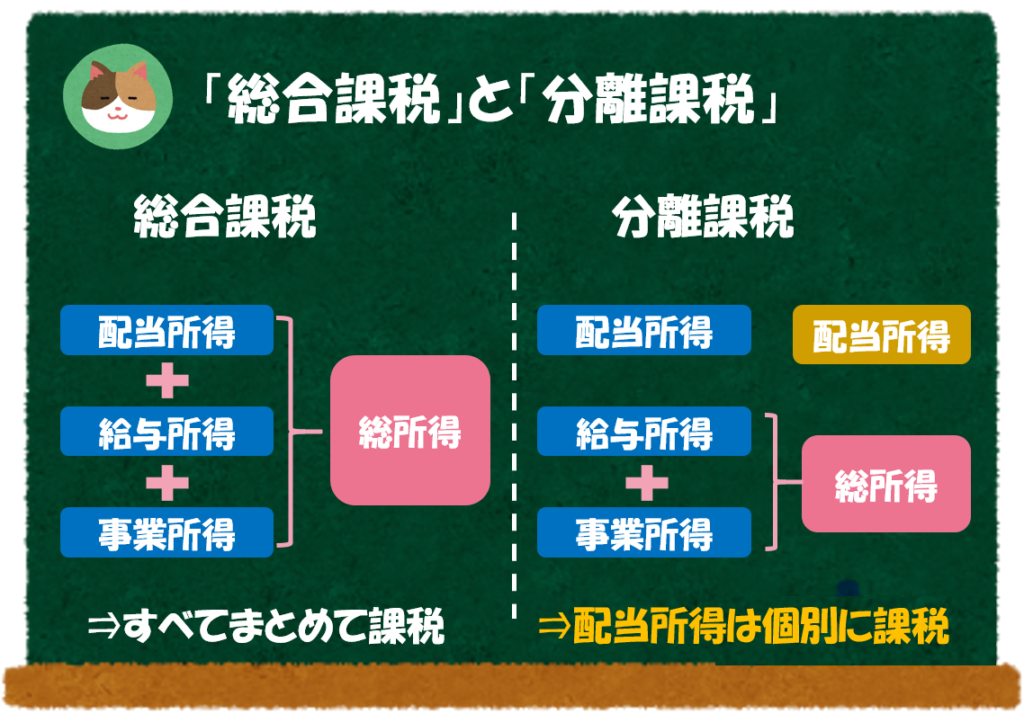

株式の配当については、「総合課税」と「分離課税」を選択することができます。

「総合課税」とは、他の所得と合計して課税所得を計算する課税方法のことです。「総合課税」の場合は、「累進課税制度」が適用され、所得の金額に応じて税率が変わってきます。

「分離課税」とは、特定の所得(※)について、他の所得と合計しないで、その所得だけに独自の税率をかけて所得税の計算をする課税方法のことです。「分離課税」の場合は、所得の内容に応じて個別の税率が設定されており、配当所得であれば約15%(※)が所得税として課税されます。

なお、今回ご紹介する「配当控除」を利用するためには、「総合課税」を選択している必要があります。

株式の譲渡所得、配当所得、退職所得等が分離課税の対象に該当します。

所得税法上、10種類の「所得」があります。「所得の種類」については、以下の記事をあわせてご参照ください。

「約15%」と記載していますが、これは所得税分のみの税率です。実際に源泉徴収される際には住民税の5%も加味して、約20%分が源泉徴収されます。

株式口座を持っているのですが、自分がどちらの制度を利用しているのかがわからないですね。。

「分離課税かつ源泉徴収」ありとした場合には、確定申告が不要なため、手続の簡略化の観点から多くの方が「分離課税(申告不要)」を選択しているかと思います。

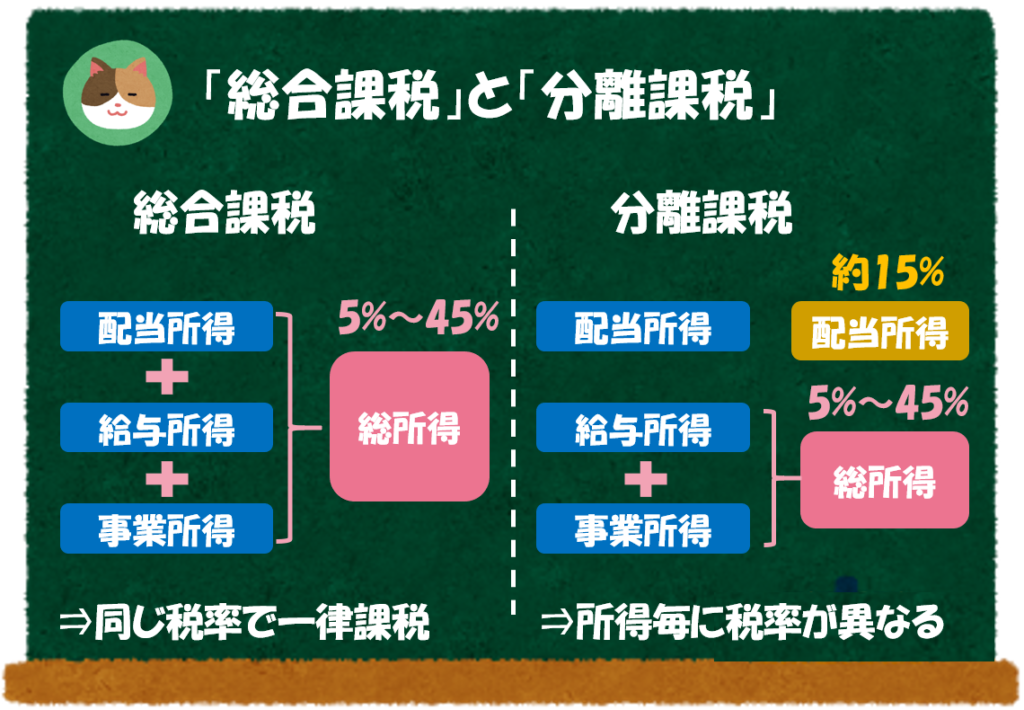

上述のとおり、「総合課税」とするか「分離課税」とするかによって、適用される税率が異なってきます。

「総合課税」の場合は、「累進課税制度」が適用され、所得の金額に応じて税率が変わってくるのに対して、 「分離課税」の場合は、所得の内容に応じて個別の税率が設定されており、配当所得であれば約15%が所得税として課税されます。

なお、「累進課税制度」とは、所得の金額に応じて税率が異なる制度のことで、所得の高い人ほど税率が高くなる仕組みとなっています。

「総合課税」の場合には、所得の金額に応じて、以下のとおり税率が異なります。

なるほど。ということは、所得の金額に応じて「総合課税」と「分離課税」のどちらがお得かというのが変わってきそうですね。

課税所得ごとの税率シミュレーション

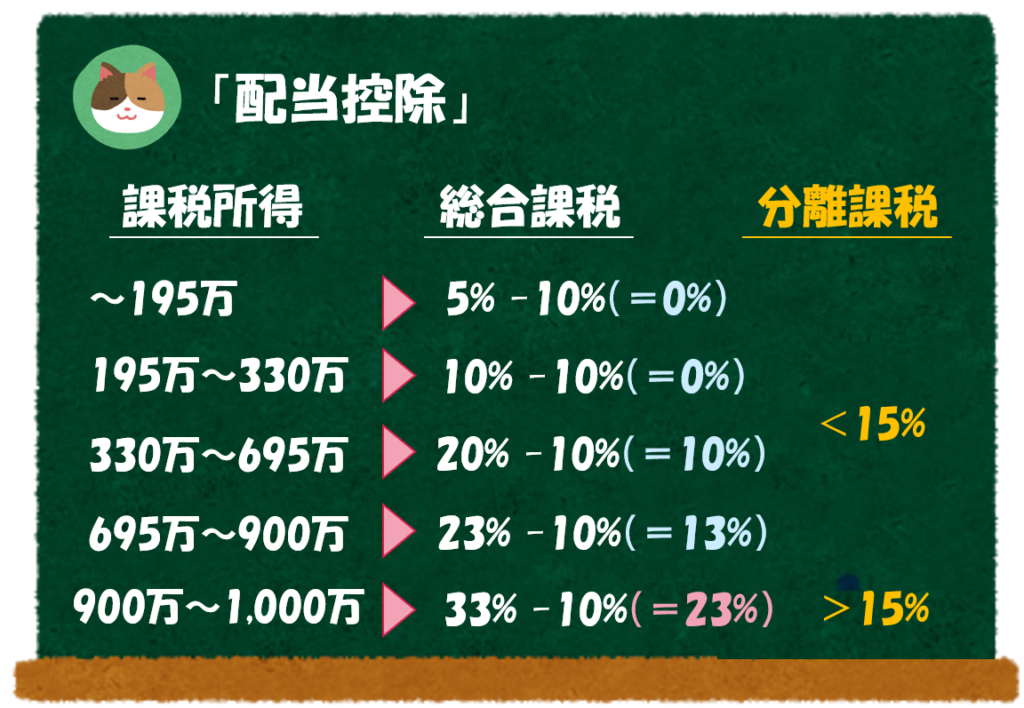

そのとおりです。課税所得の金額別に税率をシミュレーションしてみたのが、以下の図になります。

総合課税の「-10%」となっている部分が「配当控除」による控除分です。

課税所得が「900万円」を超えたところから15%よりも税率が高くなっていますね。

そのとおりです。そこからは所得が上がるにつれて、税率がどんどん不利になっていきますので、所得の高い人は「総合課税」としない(≒「配当控除」を利用しない)ようにしましょう。

そういえば、「総合課税」にすると、課税所得が増えるので住民税も増えるのではないでしょうか。

そのとおりです。住民税は「総所得」を基に決定されるため、総合課税を選択すると、結果的に住民税が増加することとなります。

ただし、住民税のみを「申告分離」することが可能ですので、自治体にて手続をすることで住民税の負担を減らすことも可能です。

住民税の「申告分離」に関する手続は、詳細は各自治体に問い合わせてみましょう。

- 「配当控除」とは、国内株式の配当金について、配当金額の10%または5%を税額控除してくれる制度のこと

- 総合課税を利用している場合のみ、「配当控除」を利用することができる

- 「課税所得」が900万円を超える場合には、利用すると逆に損をする

「分離課税」としている場合、株の譲渡損失が生じた場合に、配当所得と損益通算することができます。一方、「総合課税」を選択している場合には、損益通算が不可となります。

そのため、「配当控除」を利用すると、譲渡損失と配当所得の損益通算ができなくなる点は注意が必要です。

今回は、株式投資を行っている方向けの節税手法である「配当控除」について解説を進めていきます。

少しマイナーな論点、かつ手続きがやや面倒ではありますが、「課税所得」が900万円未満の方であれば、節税効果が見込める制度です。