【難易度★★★★☆】以上は「実務家向け」の内容が含まれますので、ご留意ください。

金融商品というと非常にややこしいイメージがあります。有価証券(株式、社債)のことですよね?

実は、IFRS上の「金融商品」は、売掛金等も含むより広い概念となっています。実際の開示例を見ながら理解を深めていきましょう。

「金融商品」の全体像

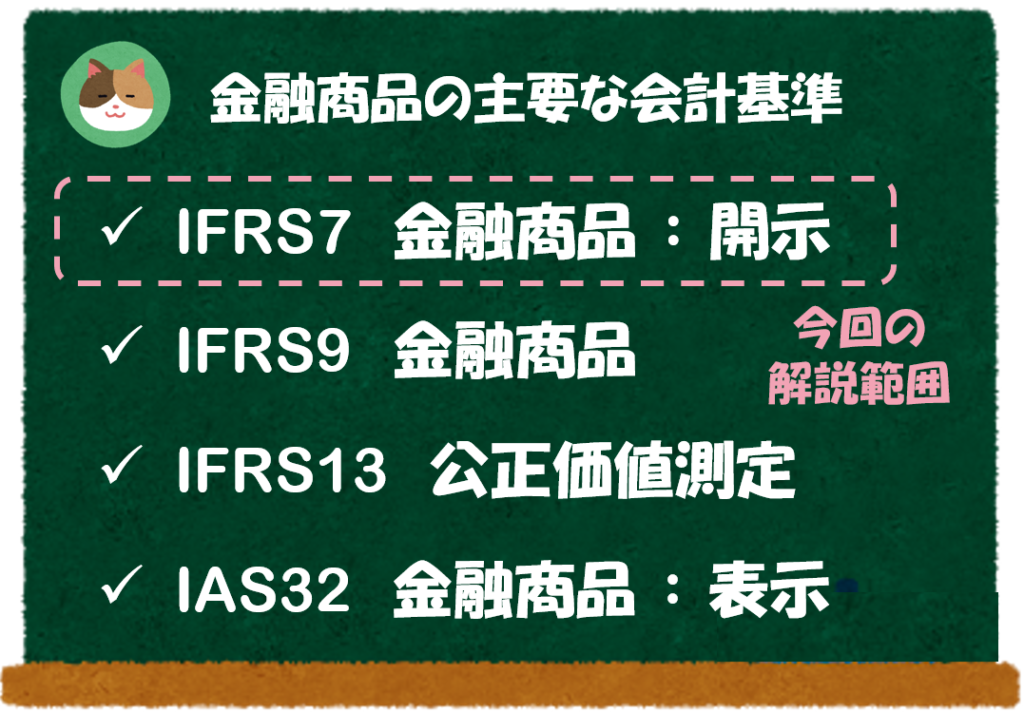

まずは「金融商品」に関する会計基準の全体像からおさえていきましょう。

「金融商品」に関するIFRSの基準は大きく以下の4つです。

- IFRS7号:金融商品:開示

- IFRS9号:金融商品

- IFRS13号:公正価値測定

- IAS32号:金融商品 :表示

「IAS」も「IFRS」も同じ「IFRSの基準体系」に含まれるものです。「IAS」は昔からある基準で、「IFRS」は最近できた基準というイメージを持っていただければOKです。

余談ですが、「IAS39号」という基準が廃止され、「IFRS9号」に置き換わっています。

開示や表示についても別途基準があるんですね。ところで「開示」と「表示」はどのような違いがあるのでしょうか。

「開示」というのは、注記情報を含めた開示情報のこと、「表示」というのは、BS上の表示区分のことをいいます。

ざっくりした理解としては、「開示」は有価証券報告書の「注記情報」のこと、「表示」はBSの負債と資本の区分のことと理解すればOKです。

「注記情報」については、以下の記事をあわせてご参照ください。

今回は、「IFRS第7号」という金融商品の「開示」に関する基準を解説していきます。

「IFRS7号」に関する解説

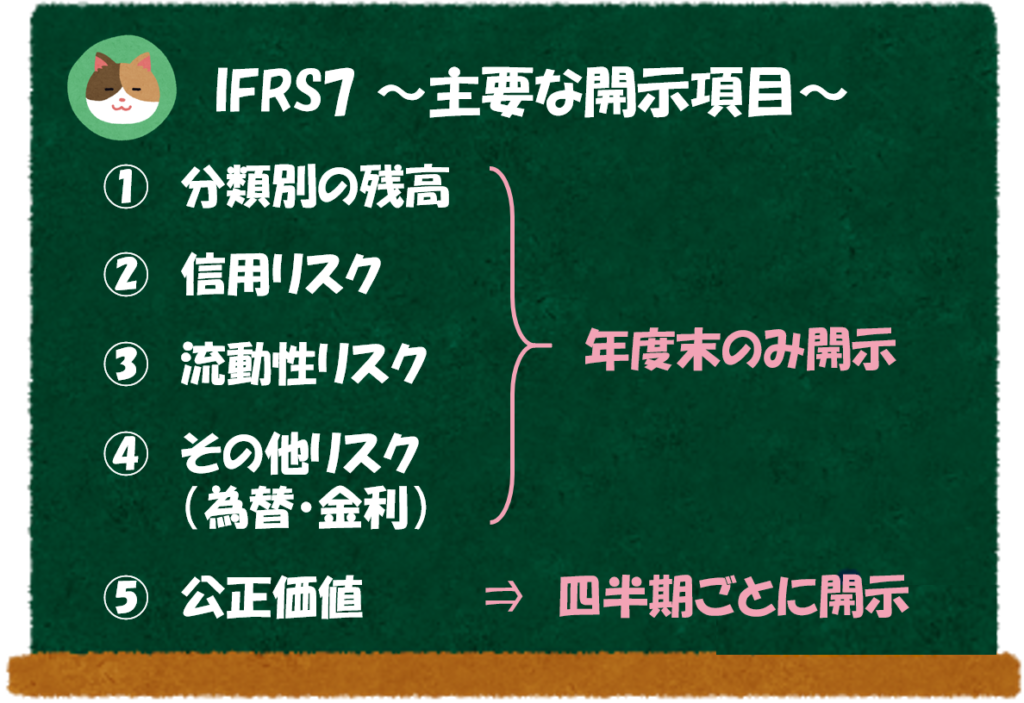

IFRS7号における主要な開示項目は以下のとおりです。

- 金融商品の分類別の残高

- 信用リスク(貸倒引当金)

- 流動性リスク

- その他のリスク(為替・金利)

- 公正価値

「四半期開示」については、以下の記事をあわせてご参照ください。

それぞれ開示例を見ながら解説を進めていきます。

金融商品の分類別残高

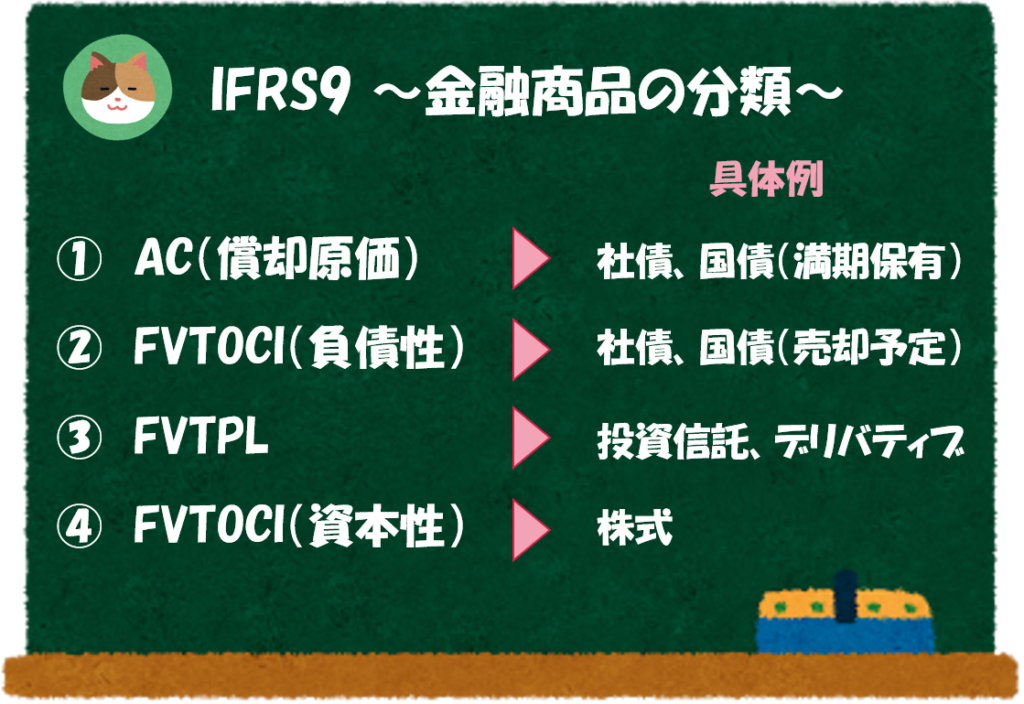

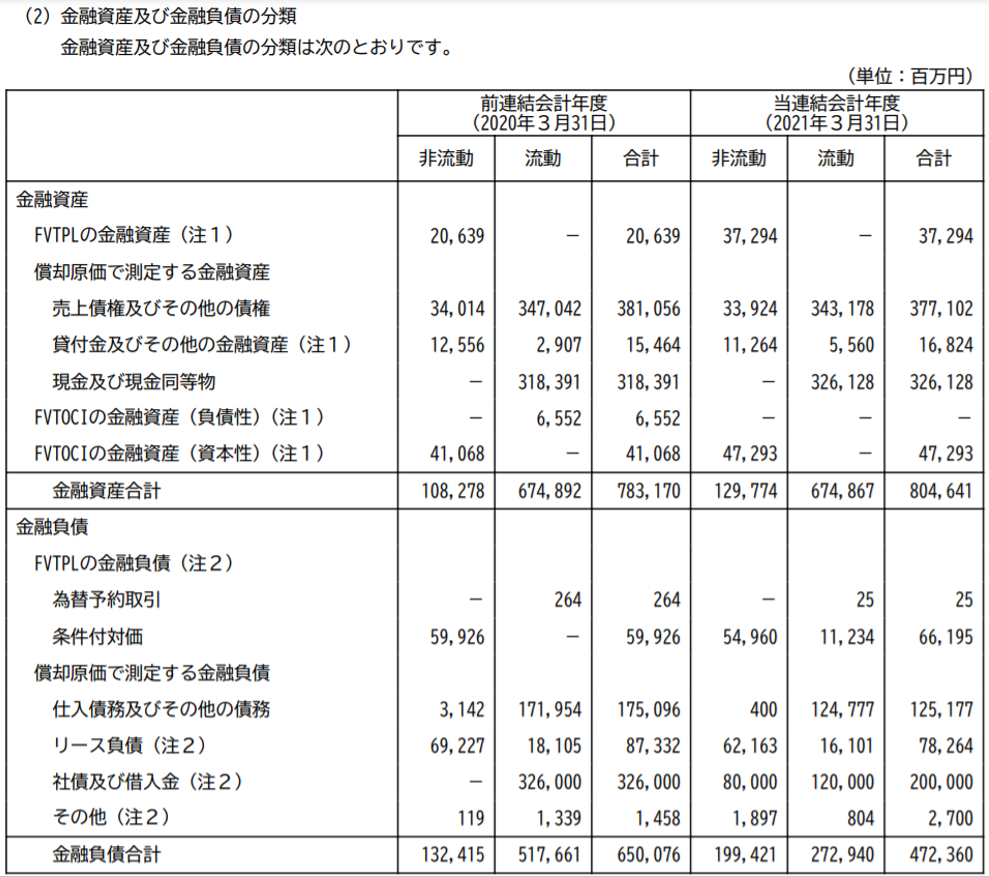

まずは、「金融商品の分類別残高」に関する開示です。文字どおりですが、金融商品の分類別(FVTPL、FVTOCI等)の残高を開示します。今回は、アステラス製薬の2021年3月期の有価証券報告書をサンプルとして見ていきましょう。

「有価証券報告書」の読み方については、以下の記事をあわせてご参照ください。

「金融商品の分類」は、前回の記事で解説していた内容ですね。なかなか理解するのが難しい内容ですが、開示例を見て理解を深めようと思います。

「金融商品の分類」については、以下の記事をあわせてご参照ください。

一回ではなかなか理解できないですが、まずは、分類の種類とそれぞれの商品イメージを掴むところが重要です。

現金、債権(売掛金)、貸付金等も「AC(償却原価)」に含まれます。

開示例は、以下のとおりです(「負債」の分類は別記事にて解説予定です)。

信用リスク

次に「信用リスク」に関する開示について解説を進めていきます。

「信用リスク(予想信用損失)」については、以下の記事もあわせてご参照ください。

「信用リスク」というとあまり馴染みがないかもしれませんが、「信用リスクに関する開示」とは、貸倒引当金に関する開示のことをいいます。

要は、取引先がどの程度の信用力のある相手なのか(倒産・デフォルトするリスクがあるのか)といった内容を開示する項目です。

先日学習した「予想信用損失」に関する開示ですね。

(余談①)

先日のおさらいですが、日本基準は税法等の考えに基づき、過去の水準(貸倒実績率等)を基に貸倒引当金を見積もります。一方、IFRSは「予想信用損失モデル」という考え方で貸倒引当金(予想信用損失)を計上します。予想信用損失は「予想」とあるように過去の実績ではなく、将来の実績を予想して貸倒引当金(予想信用損失)を見積もります。

これは、リーマンショック等を契機にできた考え方ですが、経済環境が大きく変わるような場面では過去の実績は参考にならず、あくまで現状の経済環境を踏まえて将来の貸し倒れリスクを見積もるべしという考え方です。

(余談②)

とはいえ、将来の実績を見積もることは実務上困難であるため、過去実績をベースに将来の貸し倒れを見積もるケースが多く、実務上はあまり影響がないことが多いです。一部の金融機関等では、経済のマクロ指標等を基に将来水準を見積もるという高度な処理を行っています。

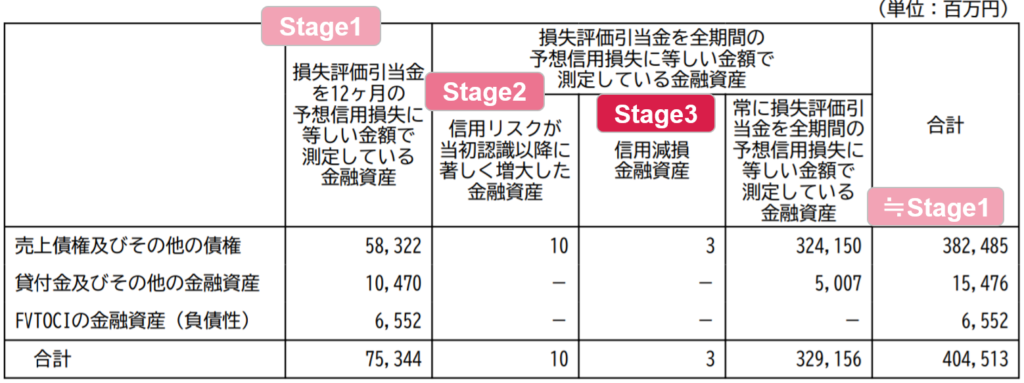

そうですね。信用リスクは「3つのStage」に分類して開示が行われます。実際の開示例は、以下のとおりです。

「3つのStage」と言っていましたが、文言を見るだけでは意味が分かりづらいですね、、

以下のとおり文言を読み替えてみましょう。「Stage」が上がるほど、信用リスクが大きくなります。

信用リスクの高い債権が個別に開示がされているんだな、というイメージがつかめれば、まずはOKです。

(余談③)

営業債権等は、Stage1、Stage2の区分をなくした簡便的なアプローチがとることができます。「常に全期間の予想信用損失」という文言がある場合は簡便的なアプローチ「≒Stage1」と捉えてしまってOKです。

この開示を見ることで、不良債権がどの程度あるかがわかるということですね。

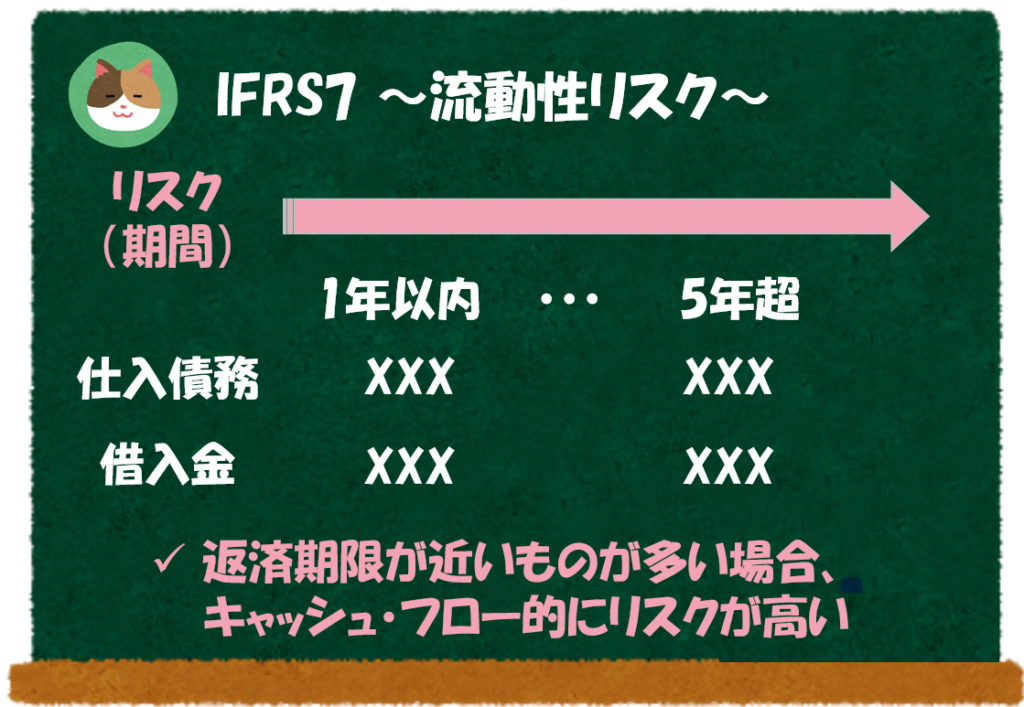

流動性リスク

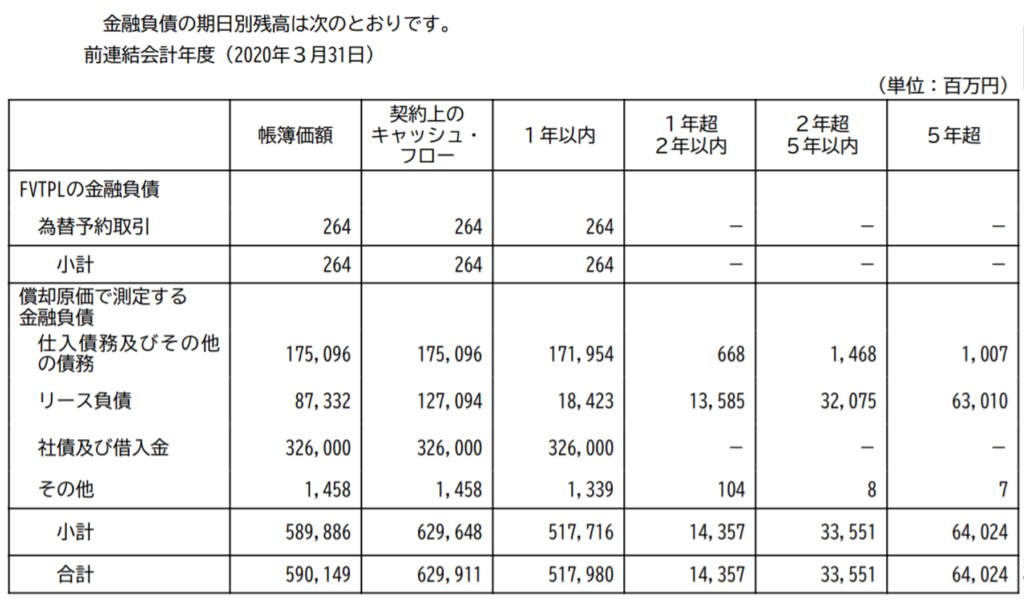

「流動性リスク」に関する開示は、債務の返済期限別分析を開示する項目です。

一般的に返済期限が近いものが多い場合、キャッシュ・フロー的にリスクが高く、返済期限が遠いものが多い場合には、キャッシュ・フロー的にリスクが低くなります。

実際の開示例は、以下のとおりです。

返済期限の分散を知ることで、会社の安全性がわかるということですね。

「キャッシュ・フロー」や「安全性分析」についても、あわせて理解を進めましょう。

その他のリスク(為替・金利)

「その他のリスク」として、為替リスクや、金利リスクに関する開示があります。「為替リスク」や「金利リスク」については、リスク管理方針や感応度分析という形で開示されます

この会社では、重要性の観点から開示していないですが、金利リスクについても感応度分析等を開示します。

様々な角度から会社のリスクを分析することで投資家は安心して投資をすることができるんですね。

「決算書を作成する理由」について、以下の記事で改めて理解を深めましょう。

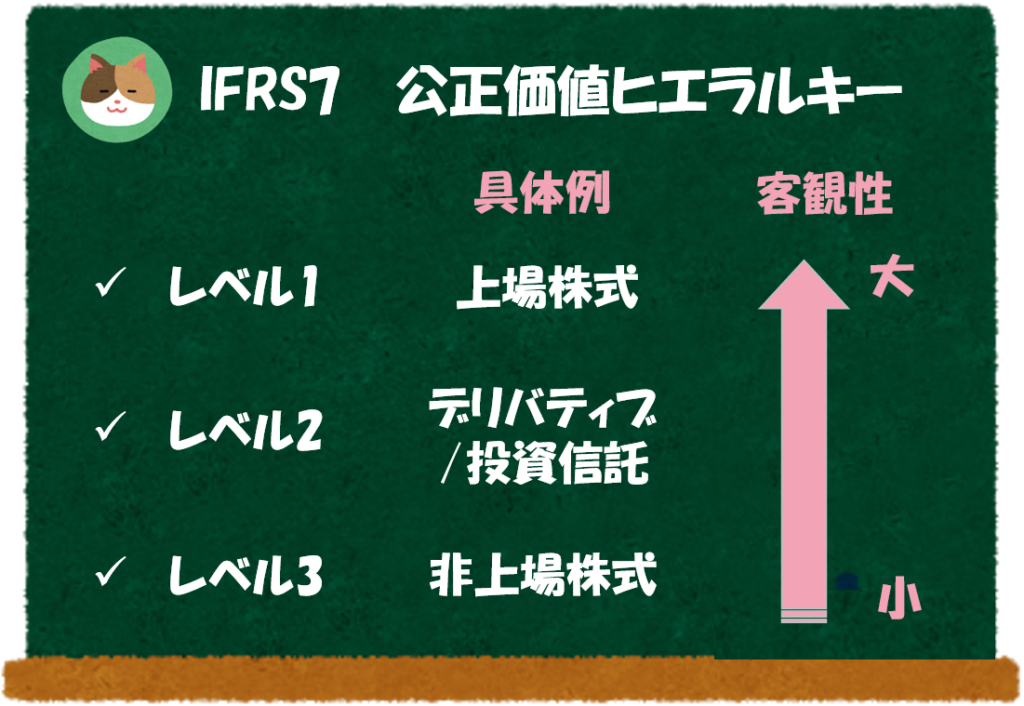

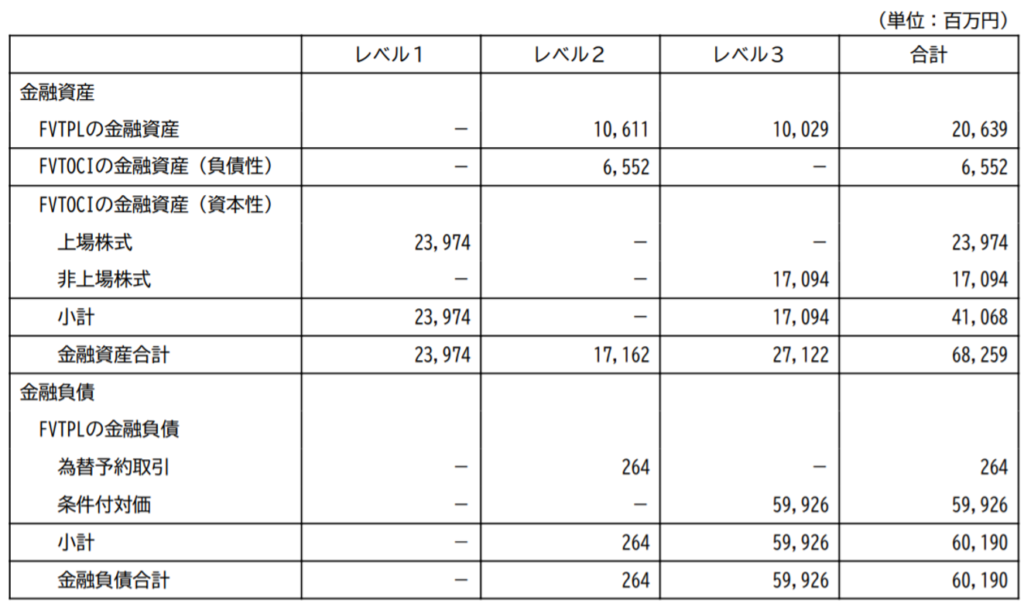

公正価値

「公正価値に関する開示」は、金融商品をレベル別(レベル1~3)に開示する項目です。

- レベル1は、一番客観性が高く、市場価値のある株式等が該当します。

(例)上場株式 - レベル2は、レベル1と3の中間の位置づけで、投資信託やデリバティブ等が該当します。

(例)デリバティブ・投資信託 - レベル3は、一番客観性が低く、未上場の株式等が該当します。

(例)非上場株式

「デリバティブ取引」というのは、為替予約や金利スワップのことですが、詳細は別記事で解説予定です。

「Stage」やら「レベル」やらややこしいですね。。

そうですね。慣れない用語が多いので、実際の開示を見ながら徐々に慣れていくことが重要です。

(余談④)

「レベル3」に該当するような未上場の株式は、DCF方、マルチプル法等の専門手法によって公正価値を評価します(詳細は別記事で解説予定です)。

今回は、金融商品に関する会計基準である「IFRS7号(イファース・セブン)」という基準について解説をしようと思います。