「財務レバレッジ」とは?

「借金」というと悪いイメージがありますが、「良い借金」というものもあるんですね。「財務レバレッジ」とはなんでしょうか。

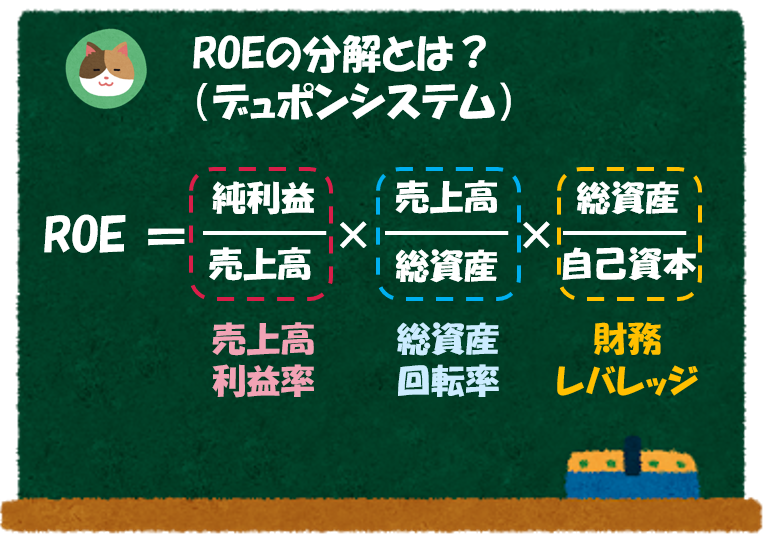

「財務レバレッジ」は、「総資産÷自己資本」で計算され、資金調達のうち他人資本(借金)が占める比率をあらわす指標です。

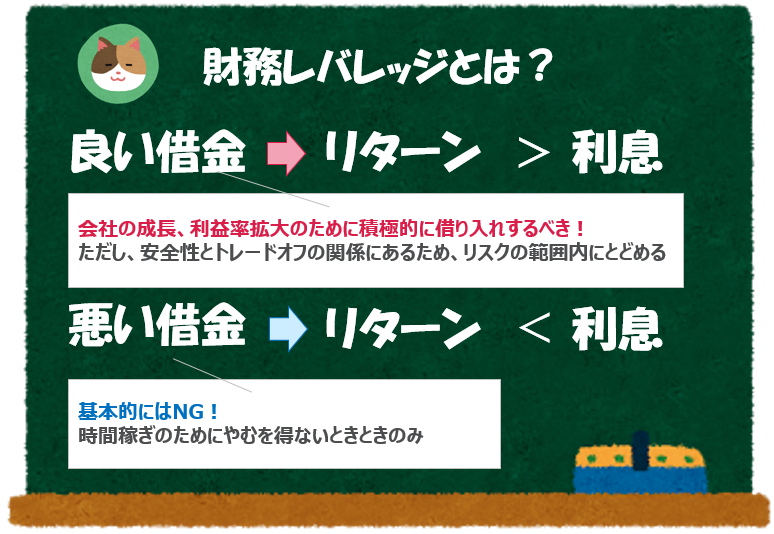

高ければ高いほど借金をしている割合が多いことを意味し、「ROE」を引き上げる要因になります。「借金」というと悪いイメージをもたれるかもしれないですが、「良い借金」と「悪い借金」というものがあり、「良い借金」であればうまく利用して効率の良い経営を進めることができます。

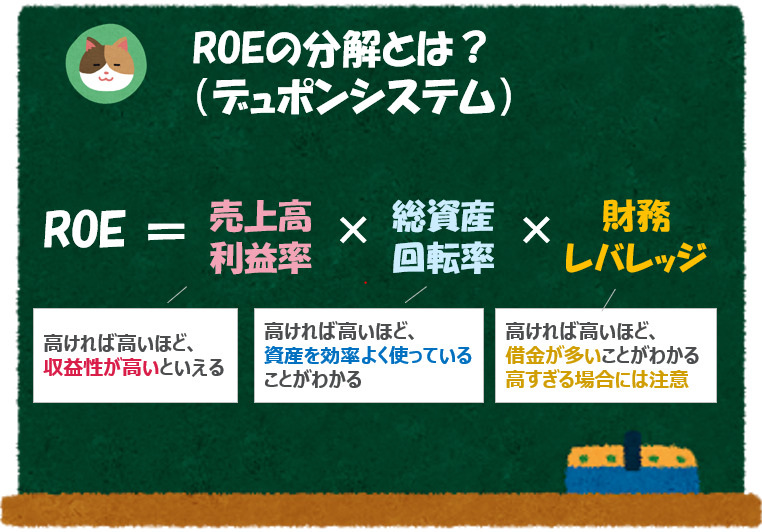

前回の記事のおさらいですが、「ROE」は、以下の3つの要素に分解することができます。

「ROE」とは?という方はこちらもあわせてご参照ください。

借金が多いと、収益性(ROE)が高まるというのがまだピンとこないですね。。「良い借金」について、もう少し解説をお願いします。

「良い借金」「悪い借金」とは?

「良い借金」というのは、借入利率を上回るリターンを得ることが見込まれる場合の借金のことをいいます。

たとえば、新規ビジネスの立ち上げを検討していて、新規ビジネスから投資額の5%程度のリターンが見込まれる場合、3%の利率の借金であれば、2%分の利ザヤが見込めるため、借金をしてでも投資を進めるべきです。

「リターン」とは投資から得ることのできる「もうけ」のことをいいます。

なるほど。利ザヤが得られる場合には、良い借金となることがあるということですね。

そうですね。ただし、安全性との兼ね合いには留意する必要があります。

安全性とのトレードオフ

「良い借金」を積極的にすることによってレバレッジ効果(※)が高まり、より収益率の高い経営を行うことができます。ただし、収益性が向上する一方で、安全性が低くなる点は留意が必要です。

そのため、収益性と安全性のバランスを取りながら経営を進めることが重要です。

詳細は「安全性分析」の記事で書いていますが、「財務レバレッジ」と裏表の関係にある「自己資本比率」は50%が目安とされていますので、50%を大きく下回る水準まで借金をすることは望ましくないと考えられます(あくまで会社の戦略次第なのでケースバイケースであることはご留意ください)。

「レバレッジ」は「てこ」の意味です。「良い借金」を積極的にすることによって、レバレッジ効果(てこの効果)が働き、利益率が加速的に向上するという関係にあります。

「安全性分析」については、以下の記事をご参照ください。

借金の利率を上回るようなリターン(便益)が得られるのであれば、安全性に気を付けながらも積極的に借金をすることで収益性を高くすることができるんですね。

「悪い借金」になる場合は、「借金」はするべきではないということでしょうか。

悪い借金をするケース

そうですね。基本的には「悪い借金」になるようであれば、融資を受けないことが賢明です。ただし、やむを得ない事情がある場合には「悪い借金」が必要になるケースもあります。

たとえば、業績が不振となっており、当面は資金的に苦しい状況が続く(短期的な返済が間に合わなくなってしまう)ような場合には、時間稼ぎの意味合いで「悪い借金」が必要になるケースもあります。

倒産するくらいであれば、「悪い借金」で時間稼ぎをして、将来的に経営を立て直すプランをたてるといったイメージです。ただ、このような場合、短期的には「悪い借金」になってしまったとしても、長期的には業績を立て直し「良い借金」に変えていくことが重要です。

「個人の借金」について

また、これは個人の借金(ローン)でも同じことが言えます。借金の利率よりもリターンの大きい投資であれば、「良い借金」といえます(個人の場合には「リターン」を目的とした投資を目的としていないケースも多いと思いますが、出費した金額から得られる「満足感」と置き換えて良いかと思います)。

たとえば、利率が非常に低い住宅ローンであれば、購入したマンションに住むことによる便益や、リセール価格(中古で売却する際の価格)によって、借金の利率よりも「リターン」が上回る可能性がありますので、「良い借金」となる可能性があります。

また、住宅ローンの場合には「住宅ローン控除」という税務メリットもありますので、「良い借金」となることが比較的多いと思います。

「住宅ローン控除」については、以下の記事をあわせてご参照ください。

一方で、利率の高いカードローン等については、それを上回るようなリターンを得ることは困難であり、「悪い借金」となることが多いといえます。個人の「悪い借金」についてはしない方が良いというものではなく、絶対にするべきではないというのが個人的な見解です。

どうしてもお金が足りない場合には、一時的に収入を増やす(アルバイト、副業)か、支出を減らす(無駄な出費を極力減らす)ことによって賄うべきです。それでも足りない出費であれば、残念ですが、投資をあきらめるべきで、時間稼ぎのための借金はするべきではないと思います。

個人の場合であっても、「利率」と「リターン」の関係を考慮することが重要なんですね。また「住宅ローン控除」という便利な制度もあるんですね。

そうですね。「借金=悪」と単純に考えるのではなく、利率とリターンの関係を意識しながら「良い借金」なのか「悪い借金」なのかを判断することが重要です。

今回は「良い借金」「悪い借金」について解説をしていこうと思います。まずは「財務レバレッジ」という用語を理解しておくことがポイントです。