今回は、2023年3月期の決算分析ですね。昨年との比較もできそうです。

そうですね。1年分の数字だけを見るのではなく、複数年度の推移を見ることで理解が深まりますので、時系列比較も意識しながら見ていきましょう。

過去の分析記事(2022年3月期)については、以下をあわせてご参照ください。

Contents

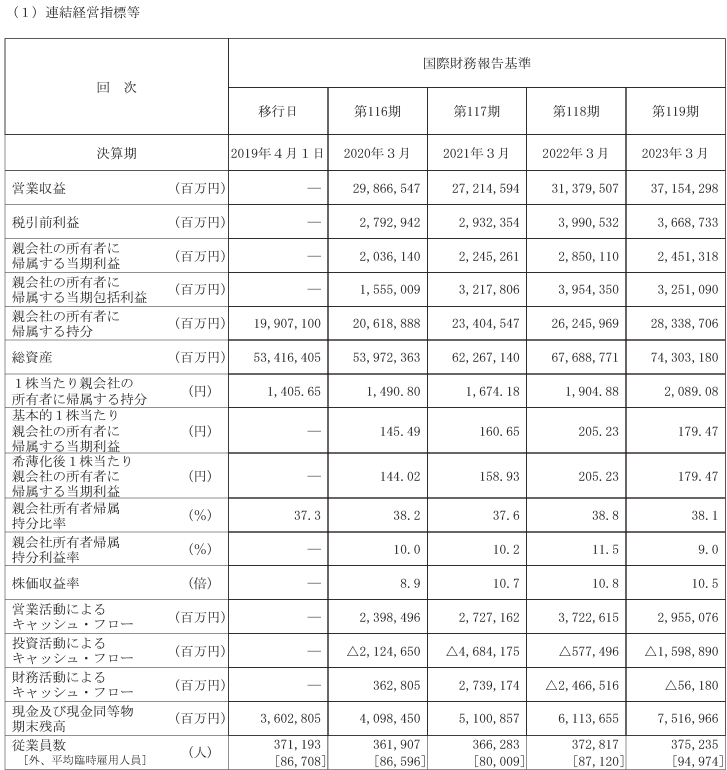

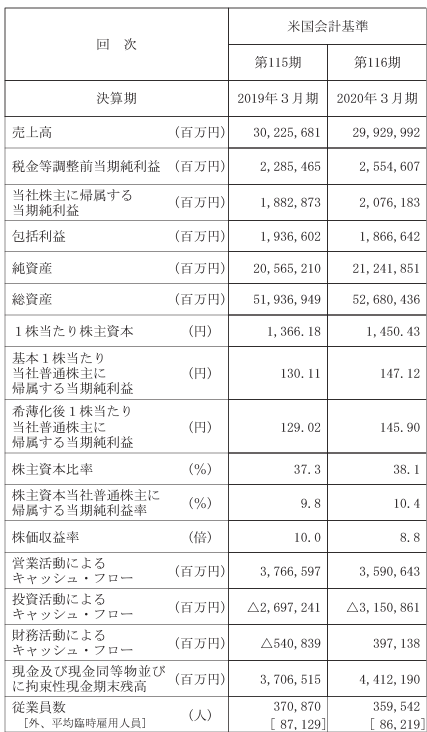

主要な経営指標の推移

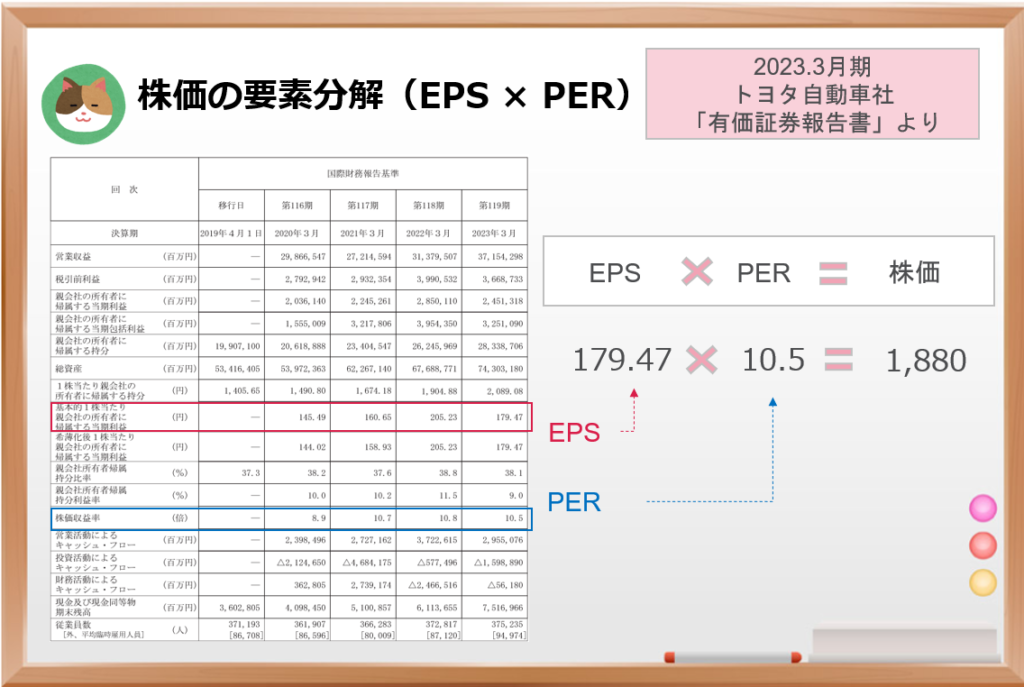

まずは、有価証券報告書の「主要な経営指標の推移」を見て、会社の全般的な経営状況を把握していきましょう。全体像を把握してから、徐々に細かい注記情報等に深堀りしていく読み方がおすすめです。

トヨタ自動車は、2021年3月期より会計基準を「米国基準(US-GAAP)」から「IFRS」に変更しています。そのため、期間比較をする際には留意が必要です。

US-GAAPとIFRSへの変更によってどのような影響があったのかを分析するにはどうすれば良いのでしょうか。

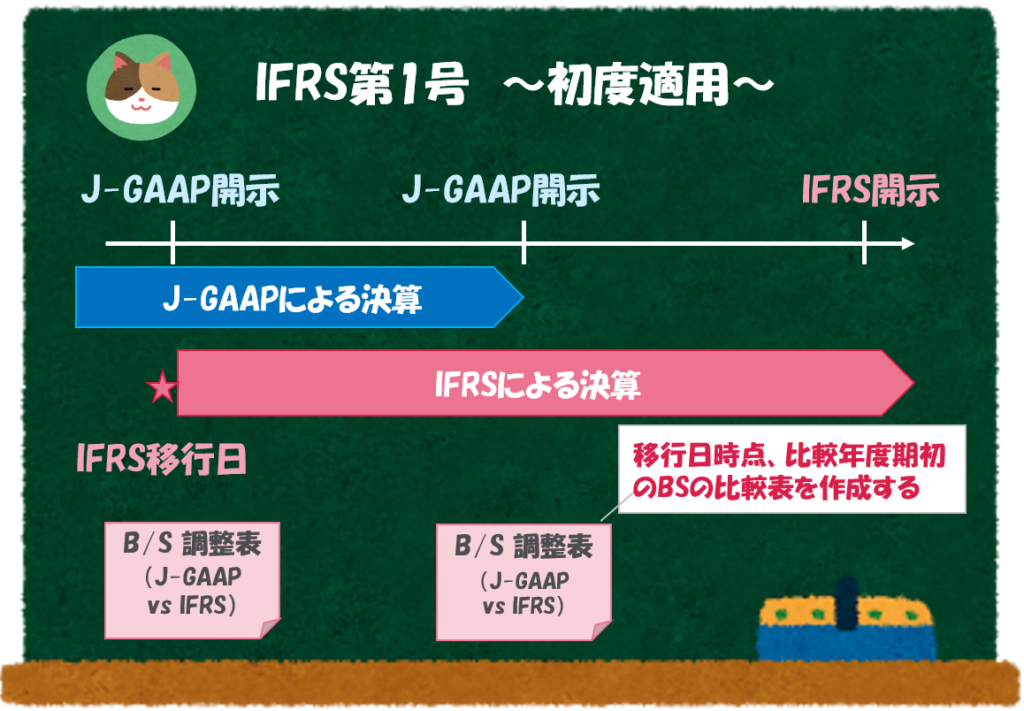

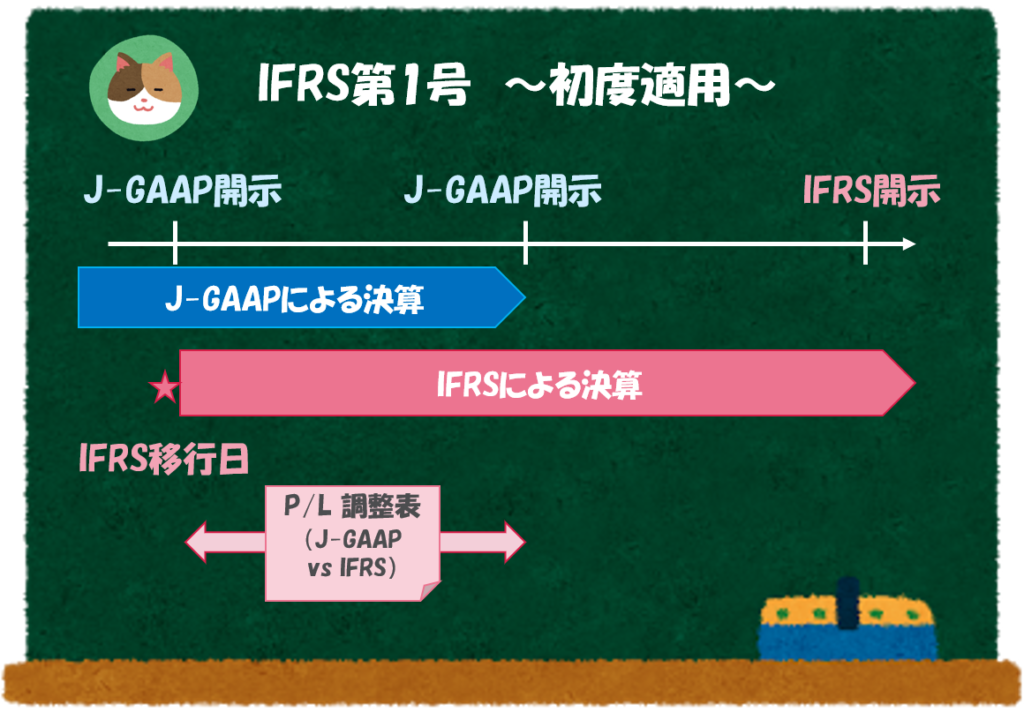

「調整表」という資料を見ることで会計基準の変更による影響を分析することができます。本記事でも触れていますので、ぜひ実物を読んでみましょう。

上図では「J-GAAP」と記載されていますが、「US-GAAP」の場合も同様に調整表を作成します。

「IFRSの初度適用」については、以下の記事もあわせてご参照ください。

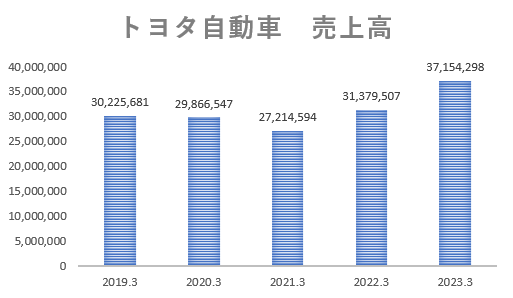

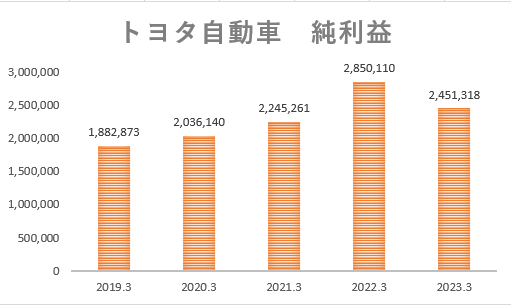

主要な指標である「売上高(売上収益)」「当期純利益」については、グラフを作成してみましたので、あわせて見てみましょう(単位:百万円)。

昨年と比べると売上が大きく増加している一方で、利益は減少しているようですね。

そうですね。海外の売上が大きいこともあり、為替の影響による売上増加影響が大きいのではないかと推測されます。一方で、コストも円安の影響で膨らむため、結果的に利益は減少しているようです。資材価格の高騰による影響等もあるようですが、PLの分析で見ていきましょう。

「主要な経営指標の推移」については、以下の記事もあわせてご参照ください。

連結決算書

次に「BS」「PL」「CF計算書」という3つの主要な決算書を見ていきましょう。

以下、いずれも「連結ベース」で分析を進めていきます。

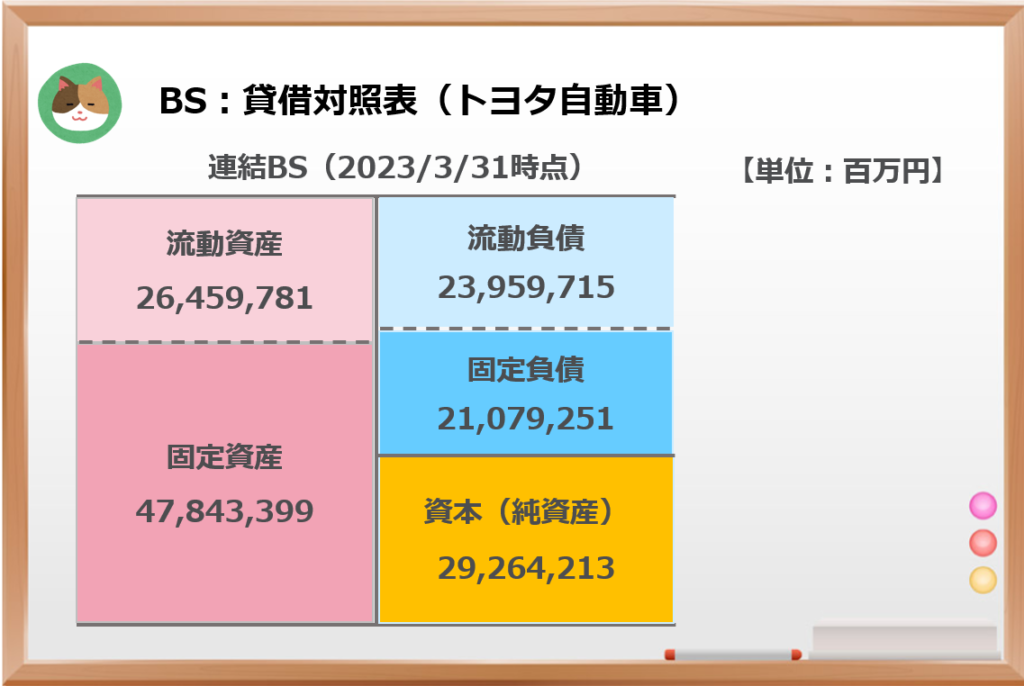

連結BS

まずは「BS」から見ていきます。後述しますが、流動比率や自己資本比率といった指標とあわせて見ていくと、会社の状況をより把握することができます。ここではBSの概況だけ見ておきます。

大きな増減はなさそうですが、負債の割合がやや多いのが気になりますね。良い借金なのか、悪い借金なのかが気になります。

後述する「セグメント情報」を見るとわかるのですが、トヨタは自動車の販売だけでなく、金融事業(自動車ローンやリース)を行っているため、負債が膨らんでいるようです。

なるほど。「SONYグループ」の分析の際にも同じような話がありましたね。

そうですね。「SONYグループ」ほど金融事業の影響は大きくないですが、分析の際には留意が必要です。

「SONYグループの分析」については、以下の記事もあわせてご参照ください。

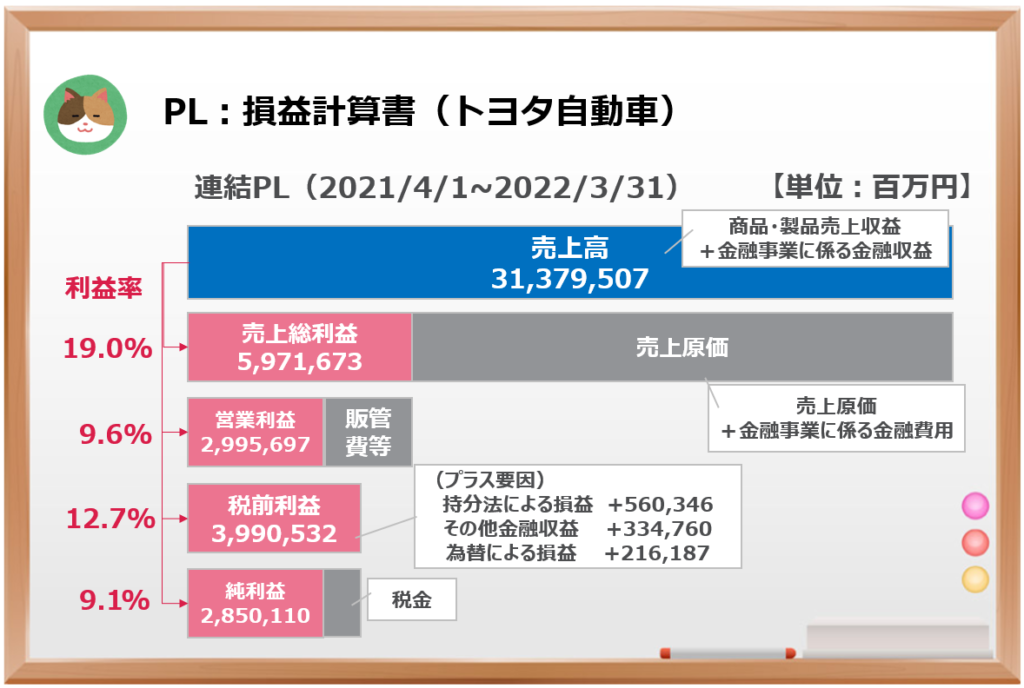

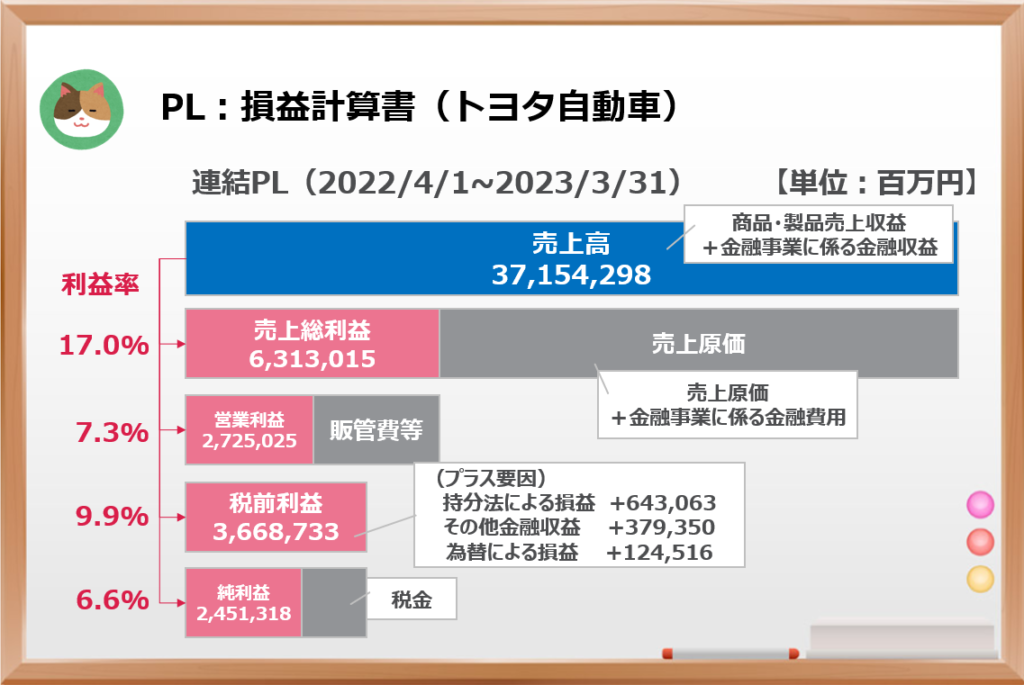

連結PL

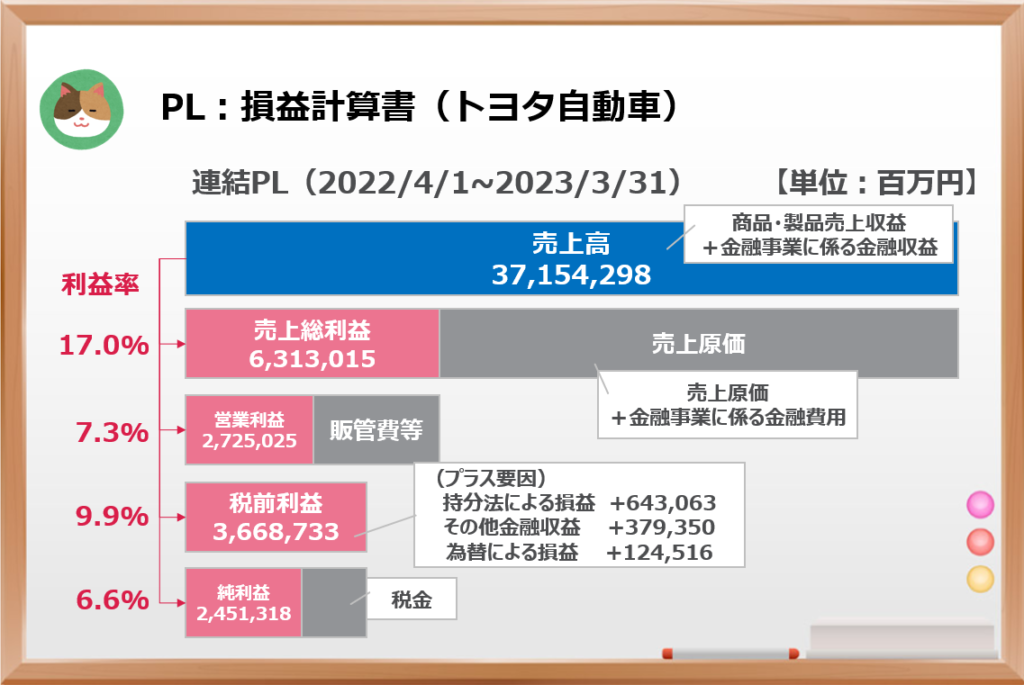

次に「PL」を見ていきます。こちらも後述しますが、利益率、ROA、ROEといった指標とあわせて見ていくと、会社の状況をより把握することができます。ここではPLの概況だけ見ておきます。

去年と比べると利益率は下がっているようですね。

そうですね。為替によるプラスの影響があった一方で、資源価格の高騰などの影響によって利益は減少しているようです。

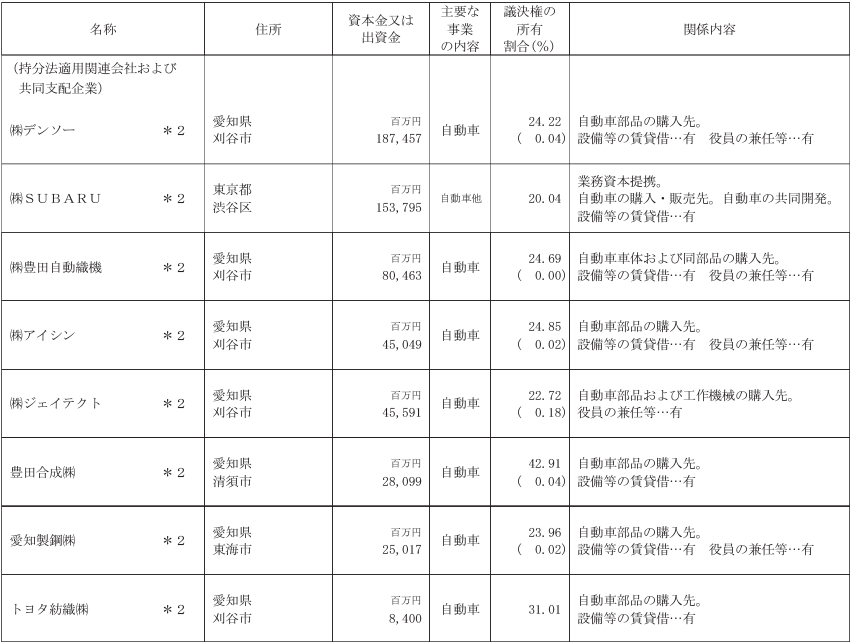

なお、「持分法による損益」の利益への影響が比較的大きくなっていますが、「デンソー」「SUBARU」「アイシン」といった取引先を関連会社として損益取り込みを行っていることによる影響です(以下、持分法適用会社に関する記載の抜粋です)。

「持分法」については、以下の記事もあわせてご参照ください。

連結CF

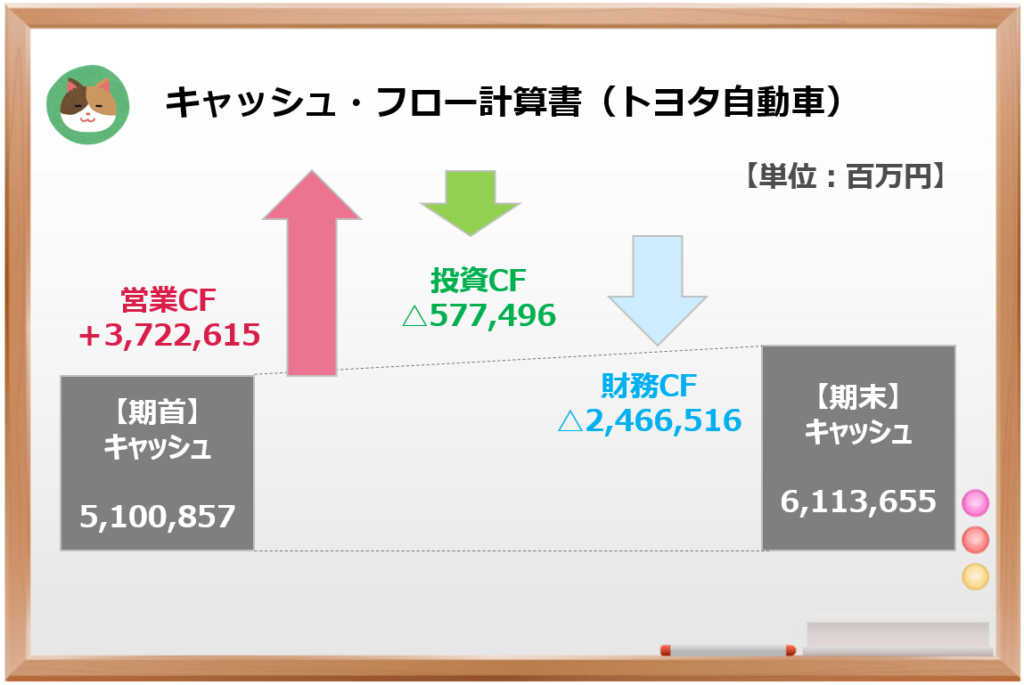

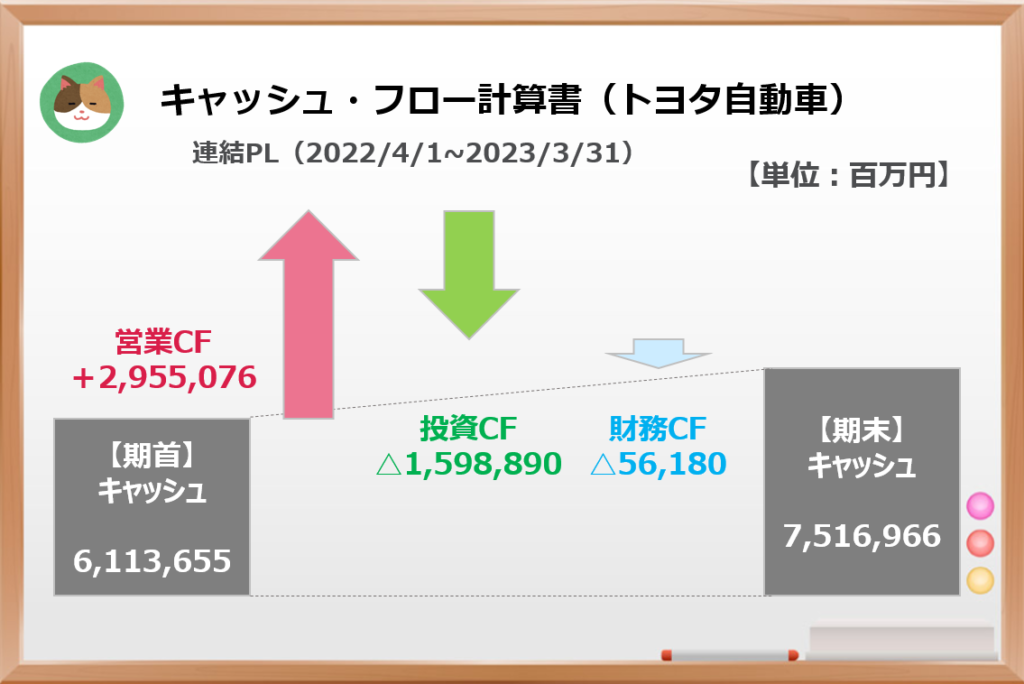

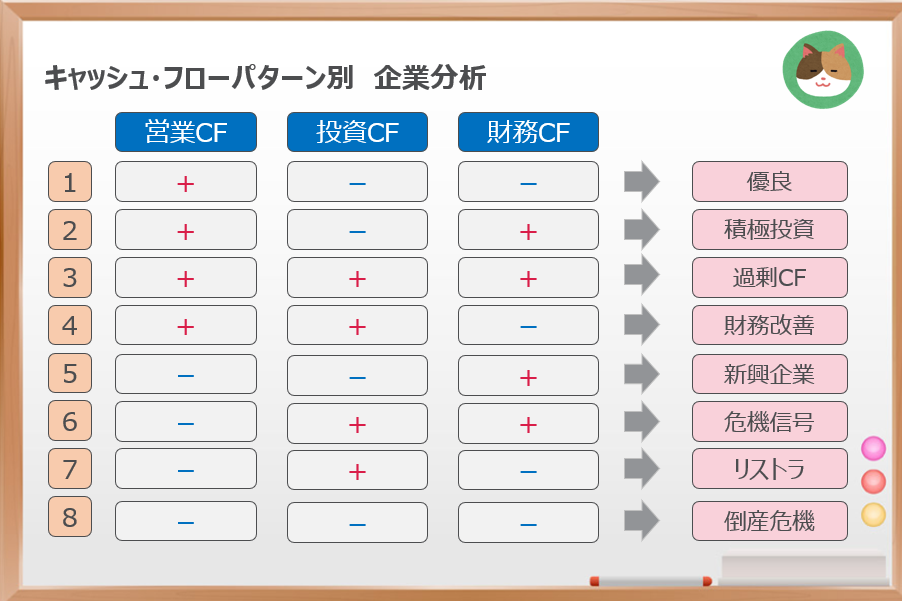

最後に「CF計算書」を見ていきます。営業CFがプラスとなっており、投資CF、財務CFがそれぞれマイナスとなっています。

「為替による変動額」は除いているため、「期首+営業CF+投資CF+財務CF≠期末」となっています(為替影響は+103,305M)。

財務CFのマイナスが小さくなっていますが、株主還元が縮小しているのでしょうか。

株主還元自体は増加している(配当:+約330億円、自己株取得+約25億円)のですが、有利子負債の増加によって相殺された結果、財務CFのマイナスが小さくなっているようです。

以下の分類における「優良型」に該当しますので、キャッシュ・フローのパターン的には問題なさそうです。

「決算書」については、以下の記事もあわせてご参照ください。

注記情報

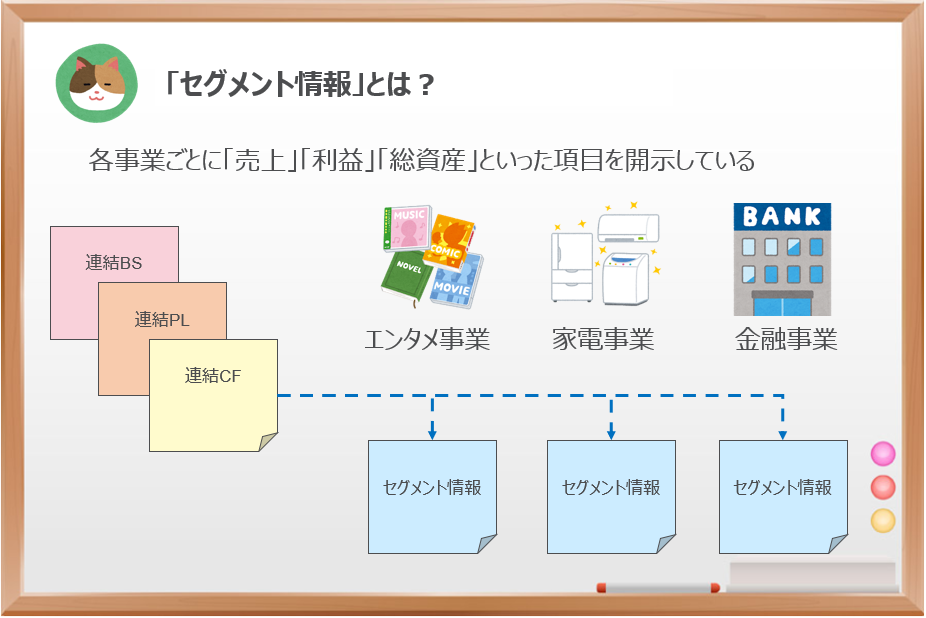

もう少し深堀りをするために「セグメント情報」「収益の分解」といった注記情報についても見ていきましょう。

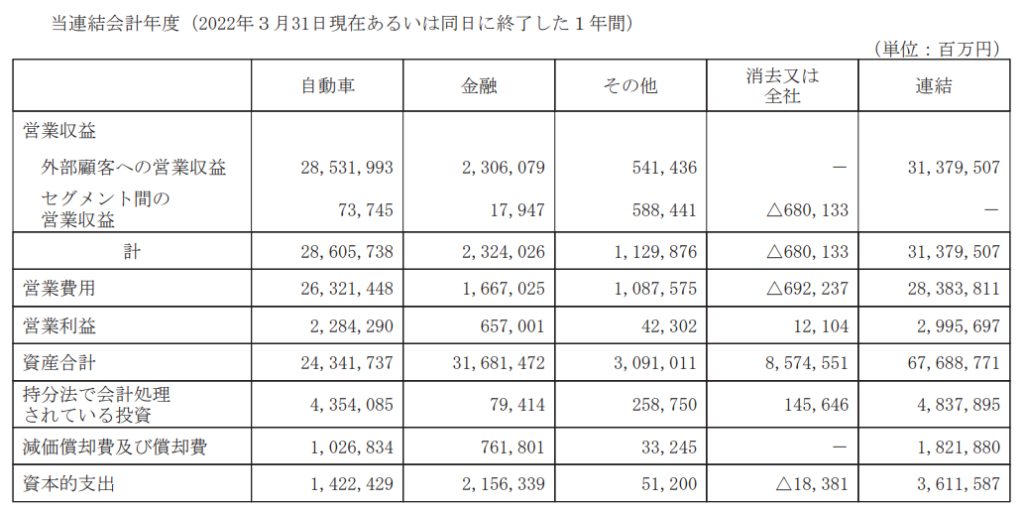

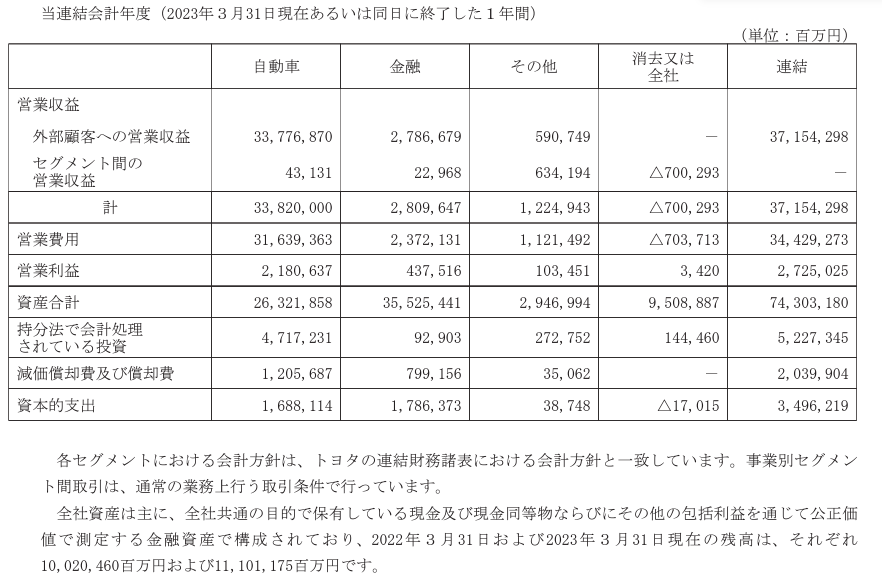

セグメント情報

トヨタ自動車は「自動車」「金融」「その他」」といった事業別にセグメントを分解して開示を行っています。

「金融事業」というのは、自動車ローンなどを取り扱っている「トヨタファイナンス」ですね。

そうですね。自動車ローン以外にも自動車リースなどを行っているようです。なお、トヨタの有価証券報告書では「自動車事業」「金融事業」を区分した連結財務諸表の開示を行っていますので、あわせて見るとより理解が深まります。

「セグメント情報」については、以下の記事もあわせてご参照ください。

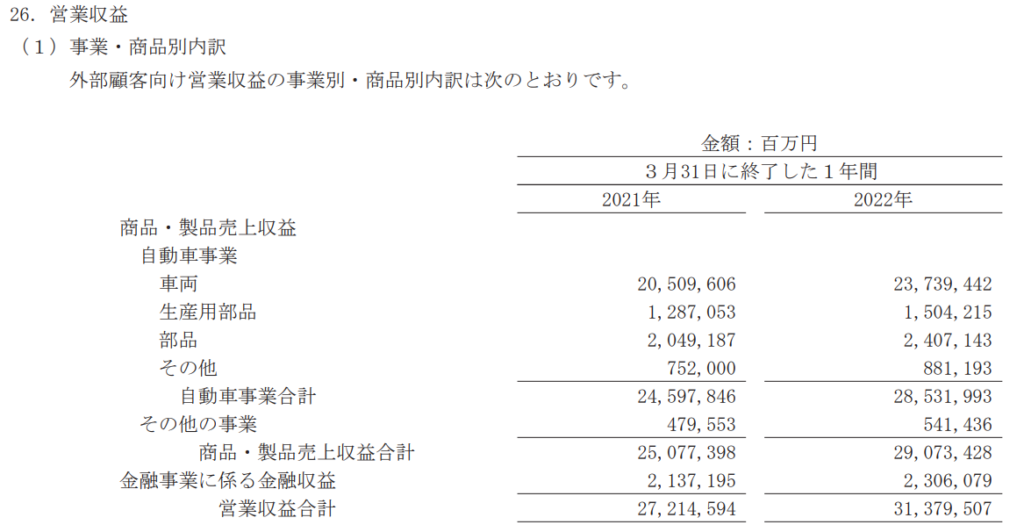

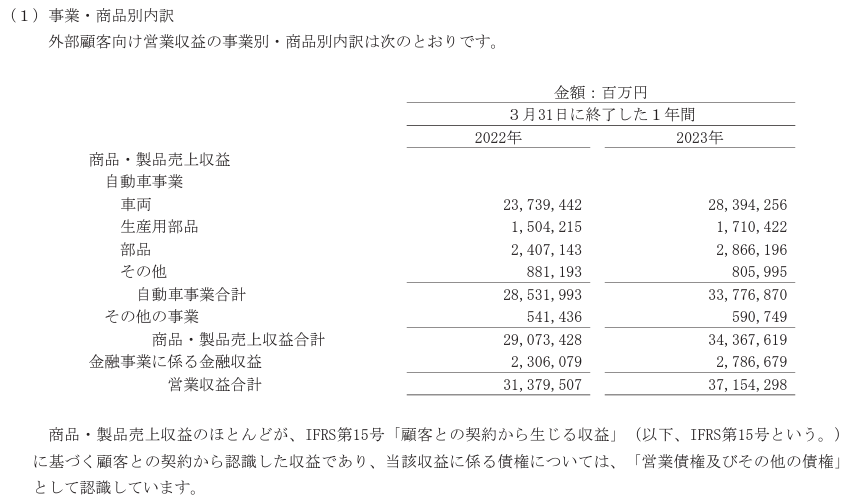

収益の分解

トヨタ自動車は、事業別のセグメント情報をさらに「製品別(車両・生産用部品、部品)」に分解して収益を開示しています。

やはり車両の販売が事業の中心となっていることがわかりますね。

そうですね。円安の影響もあり年々拡大している状況になっています。

「収益の分解」については、以下の記事もあわせてご参照ください。

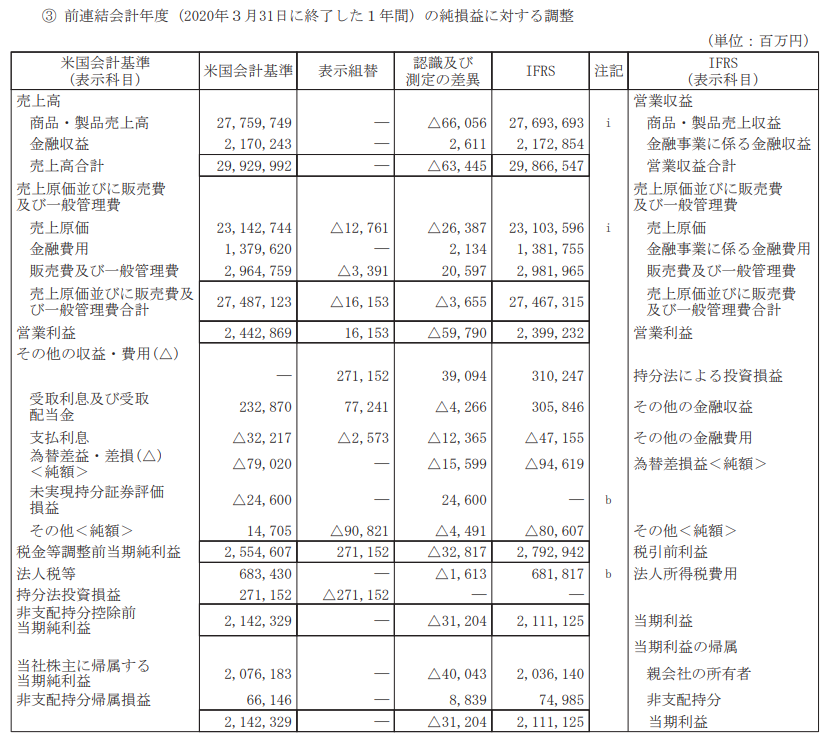

初度適用(調整表)

トヨタ自動車は、2019年4月1日を「IFRS移行日」として、IFRSを採用しています。IFRS適用による影響を初度適用の注記から分析していきましょう。

初度適用である「2021年3月期」の有価証券報告書を見ていきます。また、本記事では「PLに対する調整表」に対象を絞って分析していきます。

売上、営業利益がそれぞれ約600億円ほど減少していますね。

そうですね。注釈(i)を読むと、IFRSの適用に伴って連結子会社の「決算報告日を統一」したことが主な要因のようです。

US-GAAPとIFRSで子会社の決算期の考え方が異なるので、いわゆる「期ズレ」が生じているということです。

また、注釈(g)在外営業活動体の為替換算差額は、いわゆる初度適用の免除規定である「為替換算調整勘定のリセット」の影響額ですね。

「初度適用」「為替換算調整勘定のリセット」については、以下の記事をあわせてご参照ください。

指標分析

ここからは安全性や収益性といった様々な指標を見ながら、決算書の分析をさらに進めていきます。まずは「安全性」の指標を見ていきます。

安全性分析

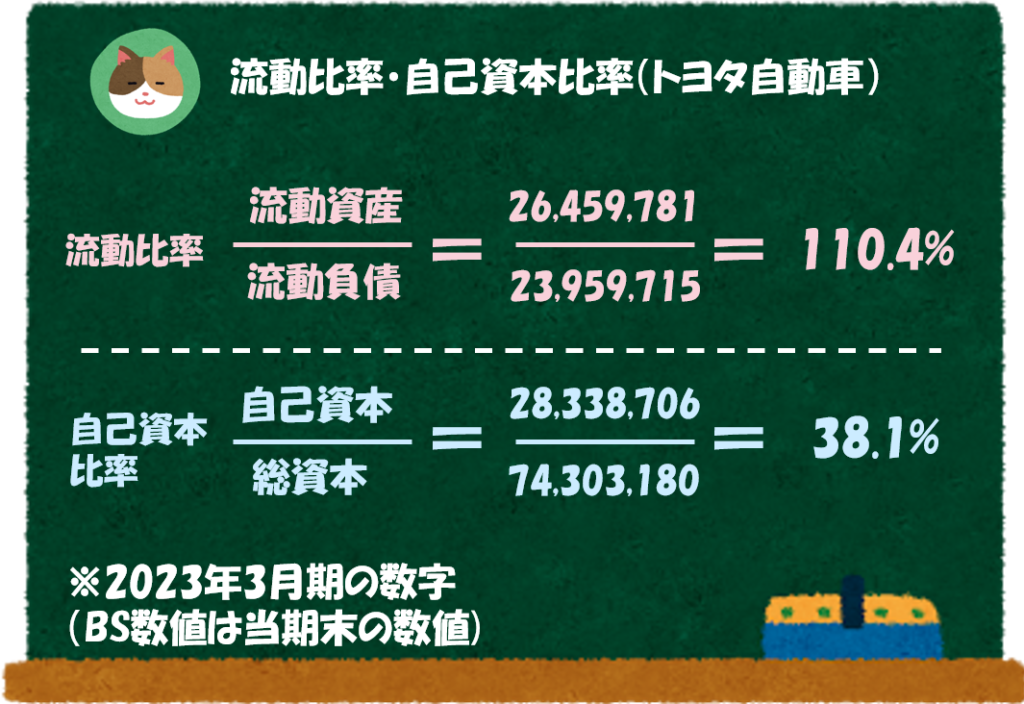

流動比率

トヨタ自動車の「流動比率」は110.4%と目安の100%を上回る水準となっています。金融事業の影響で流動負債が少し膨らんでいるようですね。

また、同業他社の数字は以下のとおりです。

- 日産自動車 ⇒ 167.9%

- 本田技研工業 ⇒ 145.0%

自己資本比率

トヨタ自動車の「自己資本比率」は38.1%と目安の50%を下回る水準となっています。また、同業他社の数字は以下のとおりです。

- 日産自動車 ⇒ 29.2%

- 本田技研工業 ⇒ 45.5%

「安全性分析」については、以下の記事もあわせてご参照ください。

収益性分析

次に「収益性」の指標を見ていきます。

利益率

- 売上総利益率 ⇒ 17.0%

- 営業利益率 ⇒ 7.3%

- 税引前利益率 ⇒ 9.9%

- 当期純利益率 ⇒ 6.6%

なお、同業他社の数字は以下のとおりとなっています(2023年3月期の有価証券報告書より計算しています)。

- 売上総利益率 ⇒ 16.1%

- 営業利益率 ⇒ 3.6%

- 税引前利益 ⇒ 3.8%

- 当期純利益率 ⇒ 2.1%

- 売上総利益率 ⇒ 19.7%

- 営業利益率 ⇒ 5.0%

- 税引前利益 ⇒ 5.6%

- 当期純利益率 ⇒ 4.1%

同業他社と比べると、高い水準にあるようですね。

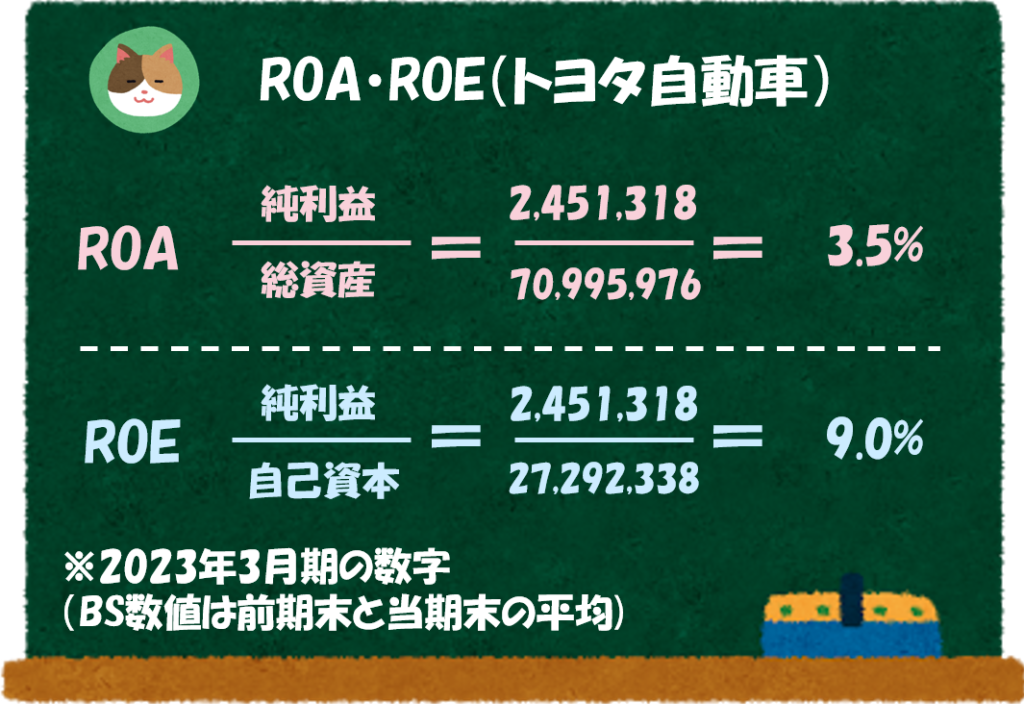

ROA

トヨタ自動車の「ROA」は3.5%と目安の5%を下回る水準となっています。

なお、同業他社の数字は以下のとおりです。

- 日産自動車 ⇒ 1.3%

- 本田技研工業 ⇒ 2.9%

ROE

トヨタ自動車の「ROE」は9.0%と目安の8%を上回る水準となっています。また、同業他社の数字は以下のとおりです。

- 日産自動車 ⇒ 4.6%

- 本田技研工業 ⇒ 6.4%

ROEは問題なさそうですが、ROAは目安の水準よりも低いのですね。

総資産が大きくなっていることが1つの要因となっているようです。資産効率(総資産回転率)が悪い可能性があります。

ここでも金融事業の影響が出てきているようですね。

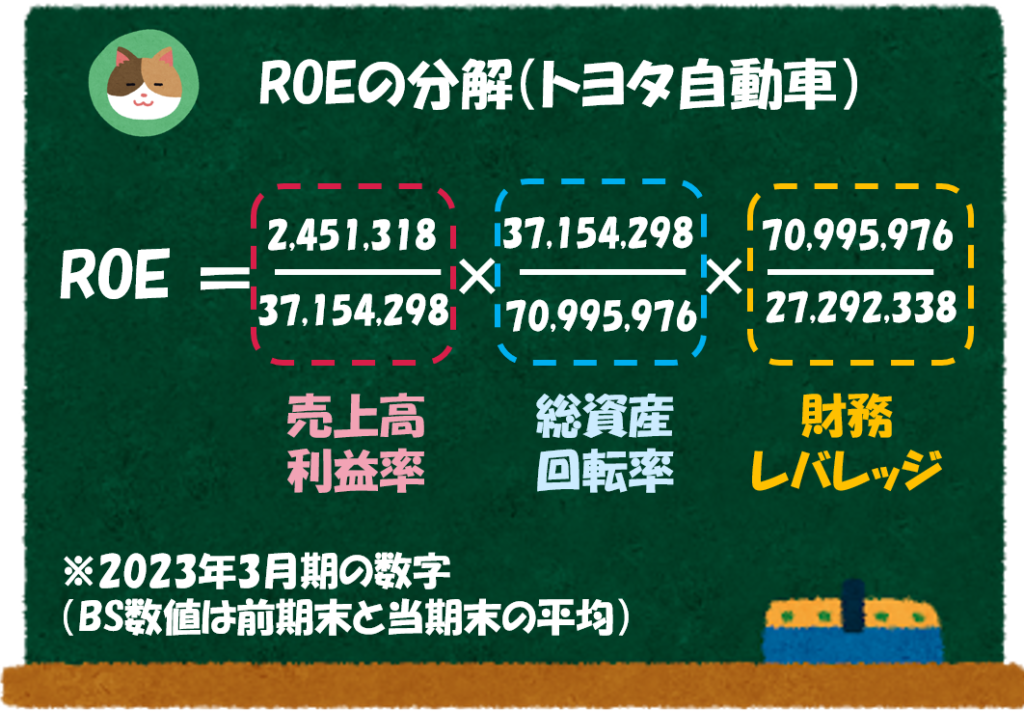

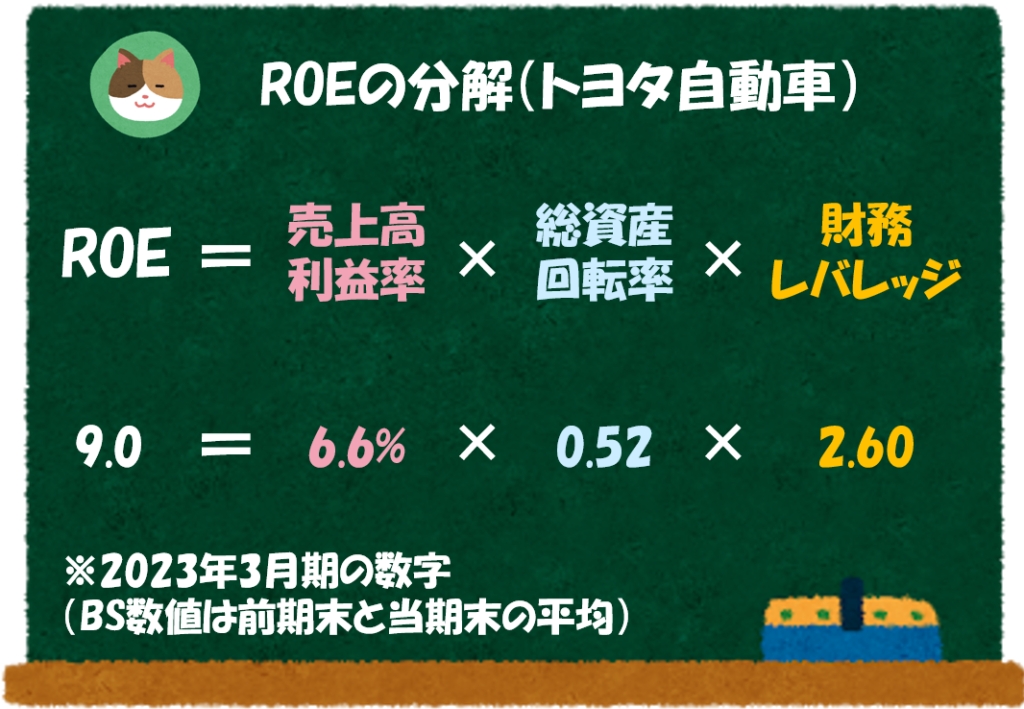

デュポンシステムによる分解

ここからはROEをさらに分解して分析を進めていきます。

- 利益率 ⇒ 6.6%

- 総資産回転率 ⇒ 0.52

- 財務レバレッジ ⇒ 2.60

目安となる水準は超えていますが、総資産の回転率が低いことが引き下げの要因になっているようですね。

そうですね。金融事業の影響もありますので、そこまで気にする必要はないと思いますが、資産効率が悪い可能性もあります。

なお、同業他社の数字は以下のとおりです。

- 利益率 ⇒ 2.1%

- 総資産回転率 ⇒ 0.62

- 財務レバレッジ ⇒ 3.50

- 利益率 ⇒ 4.1%

- 総資産回転率 ⇒ 0.70

- 財務レバレッジ ⇒ 2.24

「収益性分析」については、以下の記事もあわせてご参照ください。

株価分析

株価分解

まずは、2023年3月時点における株価の構成要素分解をしていきます。

「株価」は、以下の式で計算することができます。

株価 = PER × EPS(一株あたり純利益)

PBR

直近(7/7時点)の楽天証券におけるPBRは「1.10」となっています。

「PBR」は、以下の式で計算することができます。

PBR(株価純資産倍率)= 株価÷1株あたりの株主資本

PER

直近(7/7時点)のyahooファイナンスにおけるPERは「11.3」となっています。

「PER」は、以下の式で計算することができます。

PER(株価収益率)=株価÷1株あたりの利益

PBRに関しては「1倍」に近い数字ですし、PERは目安となる水準を下回っているので比較的「割安」の水準といえそうですね。

「PBR」「PER」については、以下の記事もあわせてご参照ください。

「決算書」ってどこで見れるの?

上場している会社の決算書は以下のページから見ることができます。

- 会社のHP

- EDINET

①の会社のHPから見るときは「IR情報」というページ見れることが多いです。その他「決算情報」等会社によってHPの構成や呼び方は違いますが、これらのキーワードで簡単に見つかると思います。

②の「EDINET」は、金融庁のページです。「書類検索」→「会社名を検索」すると、各社の決算書類を見ることができます(以下にリンクを張っておきます)。

(EDINET) https://disclosure.edinet-fsa.go.jp/

非上場(上場していない)会社の決算書は、株主にならないと見れないケースも多いです。株主になった場合は、株主総会の招集通知に決算書が添付されていますので、ここから見ることができます。

昨年に引き続き「トヨタ自動車」の決算書を分析していきます。