株価が上昇しているタイミングで購入するのは少し勇気がいるので、少し様子を見ても良いかもしれません。ただ、「農耕民族的な」投資であれば、参戦するのもありだと思いますので、ぜひご検討ください。

農耕民族的、、? とういうことでしょうか。

正式な用語ではないのですが、ローリスク・ローリターンの投資のことを「農耕民族的」、ハイリスク・ハイリターンな投資のことを「狩猟民族的」と本記事では表現しようと思います。

なるほど。比較的安全な投資方法ということですかね。

そうですね。そのように捉えていただければと思います。

「リスク許容度」は個人によって異なりますが、本記事ではリスク許容度が低い方(=比較的慎重な方)向けの投資手法をご紹介しようと思います。

- 日々の株価の下落に動揺してしまう

- 生活資金や老後資金に不安がある

- 資本主義の恩恵を少しでも受けたい

私もそうなのですが、株価のちょっとした値下がりでソワソワしてしまう人にはおすすめです。

株式投資をやってもいろいろと怖くなって、少し損をしたり、少し利益が出てくると売却してしまったりしまうんですよね。。

本記事では、弱気相場による下落局面でも精神的に落ち込まないような「精神論」にも触れていますので、値下がりに落ち込んでしまいがちな方は、ぜひご一読いただければ幸いです。特に、低PBR銘柄は日経平均の株価上昇に大きく貢献していますので注目です。

農耕民族のルール

以下の5つのルールを守って投資を行うことで、株式投資のリスクを低減し、比較的穏やな気持ちで資産形成をすることができます。

- 長期投資を前提とすること(=バイ&ホールド)

- 分散投資を行うこと

- バリュー株(低PBR、低PER)を中心に投資を行うこと

- 追加投資の余力(購入余力)を手元に残しておくこと

- 自分の納得した銘柄のみを購入すること

長期投資を前提とする

いわゆるデイトレーダーのような「短期投資」は推奨しません。

短期的な売買を繰り返すことで手数料が発生し、ゼロマイナスゲーム(※)となります。また、短期的な戦いでプロの投資家である「機関投資家」を出し抜くことは難しいことが多いです。

市場参加者のうち勝者と敗者がその取り分を分け合うような状況のことを「ゼロサムゲーム」と呼びます。

短期投資の場合には、証券会社に手数料を取られた結果「ゼロマイナスゲーム」となることが多いです(いわゆる競馬とかパチンコのように胴元が一定の参加料を持っていくようなイメージです)。

なるほど。たしかに初心者がこのような戦いを挑むというのはリスクが高そうですね。。

そうですね。値動きをチェックする「時間」でも勝てませんし、「資金力」でもプロの投資家に勝つことは難しいです。

そのため、少なくとも3年以上の長期的な目線をもって投資を行うようにしましょう。

売却せず「保有し続ける」というと非常に簡単に聞こえるのですが、弱気相場による株価の下落局面で「株を保有し続ける」というのは意外と精神的に辛く、難しいものです。

特に初心者の方ほど、下落局面を迎えたときに「狼狽売り」してしまうことが多いのですが、農耕民族的な観点からは推奨しません。

保有し続けると、ひたすら株価が下がってしまうのを手放しで見るような状況になってしまうという不安が付きまといますが、このような不安をどのように払拭するかについては、ぜひ記事の続きを読んでみてください(精神論的な話も含まれます)。

分散投資を行う

これも基本ですが、少ない銘柄に「集中投資」することは推奨しません。

どんなに決算書や指標の分析を行った結果として「優良な投資先」であると判断した場合であっても、短期的な局面では暴落するケースというのが往々にしてあります。

なるほど。やっぱり株式投資はリスクがあって怖そうです。。

ただ、リスク分散によって大幅な下落リスクを下げることができるということですね。

そうですね。どうしてもリスクをゼロにすることはできないのですが、分散投資によってリスクを低減することは可能です。

なお、特定の業種の銘柄を複数保有するというのではなく、業種、セクター別に分散することもポイントです。

なるほど。ただ、複数の業種に分散投資を行うとなると多額の資金が必要になるのではないでしょうか。。

たしかに個別株で分散投資をしようとすると、それなりの資金が必要になります。

ただ、少額で購入できるような銘柄もたくさんありますし、「投資信託」を利用することで少額で分散投資を行うことも可能です。

日本株は「100株単位」での売買が基本ですが、米国株であれば「1株単位」で売買することもできるので銘柄選択の選択肢は広がります。

なるほど。「投資信託」を利用すれば良いんですね。

そうですね。ただし「投資信託」のなかには、ぼったくり的な商品もあるので、購入する際には注意が必要です。

初心者の方には、安心して広く分散投資が行える「インデックスファンド」がおすすめです。

「インデックスファンド」については、以下の記事もあわせてご参照ください

可能であれば投資のタイミングも分散するとよりリスクが低減します。この点、積立NISAやiDeCoのようなコツコツ積立型の投資手法は理にかなっているといえます。

「NISA」「iDeCo」については、以下の記事もあわせてご参照ください。

バリュー株を中心に投資を行う

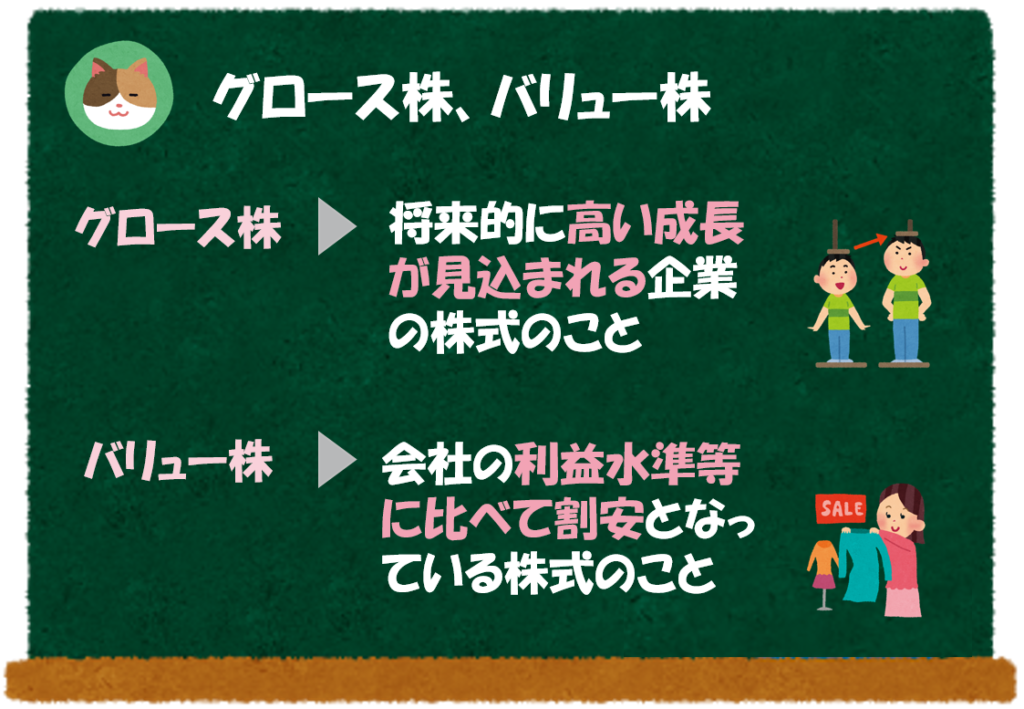

「グロース株」ではなく、「バリュー株」を中心に投資することもポイントです。バリュー株は、価格のボラティリティ(変動幅)がグロース株と比べて低い傾向にあるためです。

「バリュー株」とは、会社の利益水準等に比べて割安となっている株式のことをいいます。

たとえば、米国のコカ・コーラ、P&Gや、日本で言うと、トヨタ自動車、三菱商事等の株式が該当します(いわゆる成熟企業で、グロース株と比べると大きな成長することが想定されないような企業が多く該当します)。

成熟企業=バリュー株というわけではなく、「PBR」や「PER」が割安となっている企業の株式が「バリュー株」と呼ばれます。

このような会社は既に成熟しており、グロース株と比べて大幅な成長をすることが見込まれないことから、株価が大きく変動しないことが多いです(当然成長はしていきますが、「グロース株」と比べると大幅な成長はなく、安定的に利益を稼ぐようなイメージです)。

低PBR、低PERの株式を探そうと思うと、業績不振の会社が多く見つかりますが、これらの会社への投資はリスクがあります(倒産した場合、株の価値はゼロに近くなります)。

そのため、業績が安定している一方で、 低PBR、低PER の割安水準にある株式を「バリュー株」として狙うようにしましょう。

以下の2点は、投資の大前提として抑えておくべきポイントです。

- 安定した営業利益、営業CFを長期間にわたって生み出すことができている

- 倒産リスクが低いと想定される(長期にわたって生き残ることができる)

「バリュー株」については、以下の記事もあわせてご参照ください。

「PBR」「PER」については、以下の記事もあわせてご参照ください。

なぜバリュー株の方がリスクが低いのでしょうか。

あくまで「相対的に」リスクが低いという話ではあるのですが、バリュー株の場合には、決算数値をベースにした下支えがあるというのが1つの理由です。

たとえば、PBRが「1倍」を下回っているということはBSの純資産額未満の値付けを市場参加者が行っていることになります。このような会社では、会社を解散して資産を全部売却すれば株価以上の価値をつけることができるので、PBR1倍を極端に大きく下回るような下落はしない可能性が高いです(もちろん業績が安定していることが大前提です)。

このように、バリュー株の場合には、決算数値を基にした下支えがあるので、株価が下落する場面であっても極端に下落するリスクは軽減することができます。

一方、グロース株の場合は、投資家による「将来への期待値」によって株価が引き上げられていることが多く、ちょっとしたマイナス要因でも大きく下落してしまう可能性があります。

また、成熟企業の場合、多くの市場参加者によって目利きがされているので、適正な株価形成が安定してなされている可能性が高いというのも1つの理由です。

上場しているような会社であれば、通常は市場参加者による適正な株価を形成しているべきなのですが、特にグロース株のような成長企業の場合には、「投資家の期待値」によって実態と離れた株価形成がなされている可能性があります。このような投資家の期待値というのは、ちょっとしたマイナス要因を基に大きく下落する可能性があります。

一方、バリュー株のような成熟企業の場合には、大きな成長は見込めないものの、会社のビジネスに対する長年の目利きがなされた結果の値付けであるため、ちょっとしたマイナス要因で大きく下落しないということも言えます(業績が安定していることが大前提です)。

なるほど。「投資家の期待値」というのが1つのポイントになりそうですね。

そうですね。投資家の期待値というのは「ブレ」が生じやすいので、リスクを低減するという観点では、「投資家の期待値」でコロコロと株価が変動するような銘柄は避けるべきです。

「グロース株」がダメと言っているのではなく、あくまで「バリュー株」を中心に保有することをおススメしています。

そのため、ポートフォリオの一定の範囲内で「グロース株も保有するという選択はアリだと思いますが、あくまで個人のリスク許容度に応じてチャレンジするようにしましょう。

購入余力を残しておく

繰り返しですが、株式投資を行っている以上「リスク」をなくすことはできません。そのため、弱気相場による下落局面というのは、市場参加者の全員が直面することのある状況です。

そうなんですね。やっぱり怖くなってきました。。

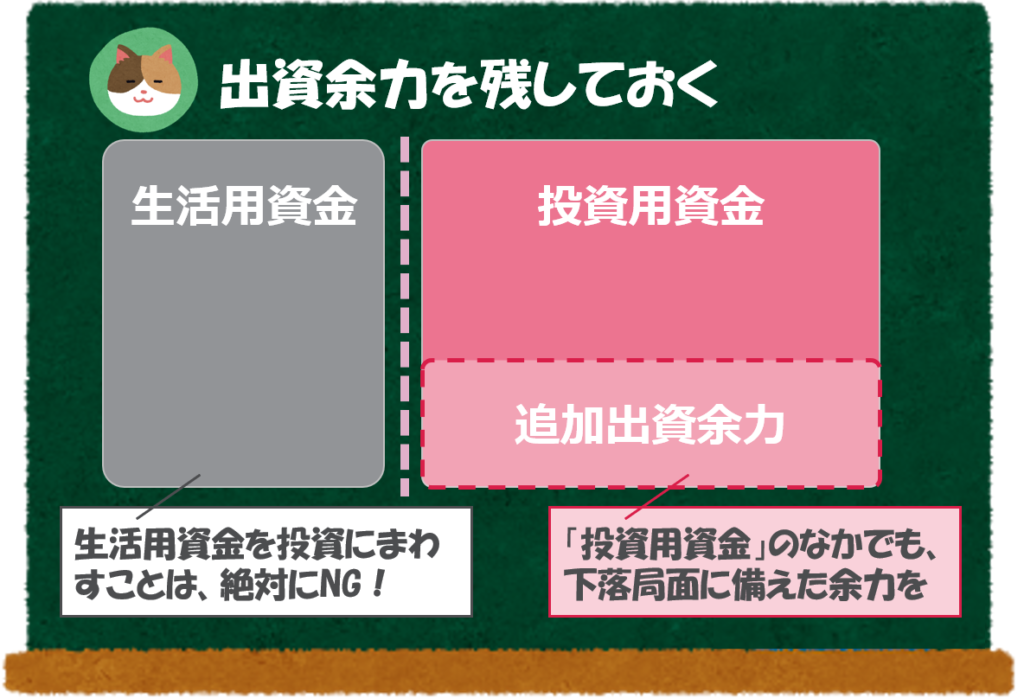

このような状況でも精神的に不安定にならないようにするためには、手元に追加資金を残しておくことが重要です。

「生活用資金」と「投資用資金(余剰資金)」が分かれているというのは大前提です。投資をする際は、あくまで「余剰資金」で行うようにしましょう。

「投資用資金」のなかでも、追加出資用のキャッシュを手元に残しておくというのがポイントです。

手元資金があるとリスクが軽減されるので、不安が減るということでしょうか。

たしかに、そのような側面もあります。ただ、1番のポイントは、株価の下落局面を「買い増しのチャンス」と捉えられるか、「資産価値が目減りしてガッカリ」と捉えるかという点にあります。

株価が下落している場面では、やっぱり落ち込んでしまうのではないでしょうか。。

そうですね。どうしても株価下落により落ち込んでしてしまうという側面は否定できないです。

ただ、追加資金を手元にとっておくことで、弱気相場による株価の下落フェーズを「優良企業の株価を安値で買うことのできるチャンスが到来した」と見ることもできるようになります。

多少の株価下落で買い増しをしていくと、追加資金がすぐに底を尽きてしまいます。そのため、買い増しをする場合であっても、大幅に下落した場面に限定するようにしましょう。

たしかに、下落局面で買い増しができないと落ち込んでしまうだけですが、買い増しの余力があるだけで気持ちに少し余裕ができそうですね。

納得した銘柄のみを購入する

最後はさらに「精神論」的な話になるのですが、自分の納得した銘柄のみを購入することも重要です。株価が割安だからといって、会社のことをあまり調べずに「ノリ」で購入してしまうと下落したときの後悔が大きいです。

- 自分が応援したいと思えるような企業であるか(=「ファン」になれるか)

- その会社の製品・サービスを自ら利用したいと思えるか

たしかに自分で納得して買った会社であれば、多少の下落局面でもその会社を信じて「バイ&ホールド」を実行できそうな気がします。

そうですね。数字ばかりを追っていると、事業の中身がよくわからないような会社に投資をしてしまいがちです。

あくまで自らの経験に基づいて信じられるような会社に投資をすることで下落局面での精神的不安を和らげることができます。

「農耕民族的」な株式投資を行うことで、リスクを抑えながら投資を行うことができますが、元本割れのリスクはもちろんありますのでお気を付けください。

資本主義の恩恵を受けたいけど、株価の変動をあまり気にしたくないという方には、ぜひおすすめしたい手法です!

さらにリスクを抑えたいという方は、「債券投資」という選択肢もあります。

日本の株式が好調というニュースを見ましたが、このタイミングで株式投資を始めるべきでしょうか?